1. Introducción

La pandemia provocada por el brote del coronavirus, COVID-191, se ha convertido en un choque sin precedentes para la economía mundial y, especialmente, para América Latina, debido a que su impacto ha golpeado de manera simultánea tanto la oferta como la demanda (Comisión Económica para América Latina y el Caribe [CEPAL], 2020). Es por esta razón que varias investigaciones tienen por objeto conocer el efecto o el modo en que esta pandemia ha afectado los diferentes sectores de la economía.

Varios autores coinciden en que el mercado financiero es un elemento fundamental para la economía de un país, dado que su desarrollo favorece 1) el incremento en la eficiencia en la asignación del capital; 2) mayores oportunidades de ahorro; 3) la diversificación del riesgo; 4) incrementos en la especialización productiva; 5) desarrollo de los emprendimientos; y 6) la adopción de nuevas tecnologías (Concha y Taborda, 2014; Enisan y Olufisayo, 2009; Duarte y Pérez-Iñigo, 2014). Adicionalmente, el desarrollo de este mercado se constituye en una condición necesaria para que los países alcancen mejores tasas de crecimiento (Brugger y Ortiz, 2012; Lanteri, 2011; Walker, 1998; Beck, Degryse y Kneer, 2014; Caporale, Howells y Soliman, 2005).

De este modo, la información que se genere para conocer el comportamiento de este mercado es de primordial interés para los hacedores de políticas sociales, políticas económicas e inversionistas. Un elemento clave para entender el comportamiento de este mercado es entender cómo se comporta la volatilidad de los precios, ya que de esto depende la administración de riesgos, la asignación de carteras y las decisiones regulatorias. Por lo tanto, para tomar decisiones oportunas de inversión o de índole regulatorio, es fundamental conocer qué factores afectan y cómo afectan a dicha volatilidad (Caporale, Gil- Alana y Tripathy, 2020; Lei, Shang, Chen y Wei, 2019; Wei, Bai, Yang y Wei, 2020).

A la fecha, varios autores se han enfocado en estudiar el efecto de la pandemia provocada por la COVID-19 en la economía y, particularmente, en la volatilidad de los mercados financieros. Baker, Bloom y Terry (2020a) encontraron que, ante un incremento de la volatilidad, la tasa de crecimiento del Producto Interno Bruto (PIB) de Estados Unidos se contrae y estimaron que en 2020 esta contracción sería del 9%. Por su parte, D’Orazio y Dirks (2020) también demostraron que la pandemia tiene efectos negativos sobre las tasas de crecimiento del PIB y que además provoca mayores expectativas de inflación en los agentes económicos, lo cual afecta negativamente el rendimiento del mercado de valores.

Topcu y Gulal (2020) encontraron un fuerte impacto negativo de la pandemia en los mercados de valores emergentes, el cual fue disminuyendo gradualmente como efecto de las políticas gubernamentales contingentes. Además, descubrieron que, en los mercados emergentes, en los que los gobiernos tomaron medidas a tiempo y anunciaron grandes paquetes de estímulo económico, el impacto de la pandemia fue relativamente menor. Esto confirma los hallazgos de Zhang, Hu y Ji (2020) y Gormsen y Koijen (2020), quienes demostraron que este tipo de políticas, tomadas o anunciadas, afectan directamente las expectativas de los agentes económicos. Además, los resultados de Topcu y Gulal (2020) se ven respaldados por Cascaldi-Garcia et al. (2020), quienes estudiaron múltiples medidas de incertidumbre y concluyeron que la pandemia causada por COVID-19 está catalogada como una de las mayores fuentes de incertidumbre conocidas.

En la misma línea, pero incluyendo mercados avanzados y emergentes de Europa, D‘Orazio y Dirks (2020) encontraron que las políticas relacionadas con mejoras en el sector salud tienen un efecto positivo, mientras que las medidas de confinamiento tienen un efecto negativo. En comparación con el trabajo de Topcu y Gulal (2020), D‘Orazio y Dirks (2020) demostraron además que los anuncios de políticas de tipo fiscales no tienen un efecto significativo.

Por otra parte, Bahrini y Filfilan (2020) analizaron el impacto de la pandemia en los rendimientos diarios de los principales índices bursátiles de los países del Consejo de Cooperación del Golfo (CCG) y encontraron que estos respondieron negativamente al aumento de muertes confirmadas por la COVID-19, pero no así ante el aumento de casos confirmados. Sus hallazgos confirman la existencia de una relación negativa entre el sentimiento de miedo de los inversores y los rendimientos del mercado de valores durante el brote de COVID-19. Esto sugiere que los inversionistas ponen su foco en las noticias sobre las muertes causadas por la COVID-19 antes que en las de los casos confirmados, ya que, al ser economías dependientes de ingresos de petróleo, cualquier tipo de endurecimiento en las medidas de confinamiento les genera mayores pérdidas. En relación con variables que explican la volatilidad del precio del petróleo, el trabajo de Bouri, Demirer, Gupta y Pierdzioch (2020b) muestra que el índice Infectious Disease Equity Market Volatility Tracker [rastreador de volatilidad del mercado de acciones por enfermedades infecciosas] (EMV-ID) es útil para predecir la volatilidad del precio del petróleo.

Algunas investigaciones han utilizado en su análisis información de un conjunto de mercados de valores latinoamericanos, incluyendo el chileno. Ashraf (2020) examinó la respuesta de los mercados financieros de 64 países a la pandemia de COVID-19, para lo cual utilizó datos diarios de casos y muertes confirmados por COVID-19. Sus resultados mostraron que los mercados respondieron de forma negativa, pero significativa, a los incrementos en los casos confirmados de COVID-19. Los autores El-Khatib y Samet (2020) estudiaron 45 mercados emergentes y utilizaron datos diarios para los primeros cinco meses de 2020; sus hallazgos evidencian que la COVID-19 ha golpeado fuertemente a estos mercados, ha causado caídas en los índices bursátiles y ha provocado una escalada en los niveles de volatilidad.

Por su parte, Zaremba, Kizys, Aharon y Demir (2020) investigaron el efecto de las respuestas de las políticas gubernamentales sobre la volatilidad del mercado de valores utilizando regresiones de panel de 67 países. Encontraron que las políticas estrictas provocan un incremento significativo en la volatilidad de los mercados de valores, por lo que llaman la atención de los gobiernos a reconsiderar el efecto de sus medidas. La investigación de Alan, Engle y Karagozoglu (2020) se encargó de estudiar el efecto que tienen los casos activos y la curvatura de la pandemia sobre la volatilidad del mercado de valores de 88 países. Estos autores reportaron que el número diario de casos activos y la curvatura son predictores significativos de la sección transversal diaria de la volatilidad. Además, encontraron que la rigurosidad de la respuesta política de los gobiernos a la pandemia es un factor importante para reducir los niveles de volatilidad a nivel mundial.

Como se puede constatar de las investigaciones anteriormente mencionadas, para estudiar el comportamiento de los mercados financieros, particularmente la volatilidad de los precios, es relevante considerar las diferencias entre países e incluir variables que contemplen los siguientes elementos: las expectativas construidas a partir de las noticias publicadas en los medios masivos de comunicación (Van De Kauter, Breesch y Hoste, 2015; Im, San, On, Alfred y Anthony, 2014), las expectativas como canales de transmisión entre mercados (Moser, 2003; Edwards y Susmel, 1999; Masson, 1998) y la interrelación entre los mercados financieros (Marfatia, 2020; Coronado, Jiménez-Rodríguez y Rojas, 2018b).

Los impactos de la pandemia asociada a la COVID-19 sobre los mercados financieros han motivado el desarrollo de numerosos y vanguardistas trabajos de investigación en los estudios económicos y financieros, en los cuales se estudia la interdependencia entre distintas variables y los mercados financieros (Al-Awadhi, Alsaifi, Al-Awadhi y Alhammadi, 2020; Amar, Bélaïd, Youssef y Guesmi, 2020; Baker et al. 2020b; Bouri, Cepni, Gabauer y Gupta, 2020a; Bouri et al., 2020b; Gherghina, Armeanu y Joldes, 2020; Li, Liang, Ma y Wang, 2020; Ramelli y Wagner, 2020; Zhang et al., 2020).

Por ejemplo, Baker et al. (2020b), Ramelli y Wagner (2020) y Zhang et al. (2020) estudiaron cómo los mercados accionarios respondieron a la pandemia asociada a COVID-19. Por otro lado, con datos de acciones individuales del mercado accionario chino y el método de datos de panel, Al-Awadhi et al. (2020) investigaron si la COVID-19 afecta los resultados y encontraron un impacto negativo significativo. Asimismo, Amar et al. (2020) estudiaron la conectividad entre mercados financieros regionales durante la pandemia por COVID-19. Varias investigaciones indagan el poder predictivo del índice EMV-ID sobre variables financieras (Bouri et al., 2020a; Bouri et al., 2020b; Li et al., 2020). En la línea de la interrelación de mercados, Gherghina et al. (2020) examinaron los vínculos entre los mercados financieros de Estados Unidos, España, Italia, Francia, Alemania, Reino Unido, China y Rumania durante la pandemia de la COVID-19.

En esa línea, la presente investigación estudia el poder predictivo de noticias asociadas a la COVID-19, medido por el índice EMV-ID sobre la volatilidad de un mercado financiero emergente, más específicamente el mercado accionario de Chile.

La volatilidad del mercado accionario de Chile se aproxima a partir del índice de precios selectivo de acciones (IPSA)2, para el periodo enero de 2019 a agosto de 2020, que se selecciona con el propósito de dar robustez a las estimaciones estadísticas realizadas, mientras que la incertidumbre causada por COVID-19 es medida por una reciente base de datos del año 2020, conocida como EMV-ID y desarrollada por Baker et al. (2020b).

Se considera la factibilidad de estudiar la causalidad de Granger entre estos dos indicadores dado que existe evidencia de que el mercado financiero de Estados Unidos es una fuente de transmisión de volatilidades directa e indirecta para algunas economías latinoamericanas, entre ellas Chile (Valenzuela y Rodríguez, 2015). Adicionalmente, se podría esperar que la incertidumbre, medida por el índice EMV-ID, que captura información de prensa de Estados Unidos, pero con noticias de todas partes del mundo, afecte la volatilidad de mercados emergentes y avanzados. Es así que se espera que el índice EMV-ID cause en el sentido de Granger la volatilidad del índice IPSA. Para probar esto se utilizan modelos de series temporales y se aplican las siguientes pruebas de causalidad: Granger lineal (Granger, 1969), Granger no lineal (Diks y Pachenko, 2006) y la prueba no paramétrica en el sentido de Granger (Kyrtsou y Labys, 2006). Adicionalmente, se realiza la prueba de bicorrelación cruzada (Brooks y Hinich, 1999), la cual permite detectar dependencias no lineales entre un par de series.

Los principales resultados indican que el EMV-ID, durante el periodo de COVID-19, causa en el sentido de Granger la volatilidad del IPSA. Esto significa que el EMV-ID contiene información que permite predecir la evolución de la volatilidad del IPSA. Estos resultados son consistentes con lo encontrado en otros estudios, que resaltan el poder predictivo del EMV-ID sobre otras variables financieras.

De esta manera, la presente investigación representa un importante aporte por ser la primera en incorporar el índice EMV-ID, durante el periodo de COVID-19, para estudiar la causalidad en la volatilidad de un mercado emergente latinoamericano, en este caso el mercado accionario chileno, país que además se caracteriza por su apertura al comercio internacional. Adicionalmente, la investigación permite identificar la influencia directa que tiene sobre la volatilidad de un mercado emergente un conjunto de información amplio como el que es medido por el índice EMV-ID. Este estudio revela la importancia de este nuevo indicador de enfermedades infecciosas, que puede ser útil para agentes involucrados en el desempeño de los mercados financieros, tales como los reguladores, las empresas y los corredores.

El documento se estructura de la siguiente manera: luego de esta introducción, en la sección 2, se presenta la descripción de datos; en la sección 3, se detalla la metodología; en la sección 4, se muestran los resultados; y, finalmente, en la sección 5, se enumeran las conclusiones.

2. Descripción de datos

Se analiza la volatilidad diaria del EMV-ID de Baker et al. (2020b). Dicho índice contiene información sobre noticias cubiertas por periódicos sobre varias enfermedades infecciosas ocurridas desde enero de 1985 hasta nuestros días, como H5N1, síndrome respiratorio agudo grave (SARS, por sus siglas en inglés), H1N1, síndrome respiratorio de Oriente Medio (MERS, por sus siglas en inglés), ébola y COVID-19. El índice contiene información de 3000 periódicos de Estados Unidos y analiza textualmente cuatro conjuntos de términos, que por sus siglas EMV-ID comprende E: económico, economía, financiero; M: “mercado de valores”, acción, acciones, Standard and Poor’s (S&P) 3; V: volatilidad, volátil, incierto, incertidumbre, riesgo, riesgoso; ID: epidemia, pandemia, virus, gripe, enfermedad, coronavirus, MERS, SARS, ébola, H5N14 y COVID-19. El índice es diario y contiene información desde enero de 1985 hasta la fecha (Baker et al., 2020b) 5. En el caso de esta investigación, se consideró el periodo del 3 de enero de 2019 al 28 de agosto de 2020, un total de 414 observaciones, que cubre el periodo COVID-19 y permite aplicar las pruebas de causalidad de forma unidireccional hacia la volatilidad del IPSA de la bolsa de valores de Chile. Este índice accionario fue obtenido de Bloomberg6 y el periodo muestral asegura la consistencia estadística de los resultados.

Debido a que el EMV-ID es considerado una volatilidad, se calculó la volatilidad del IPSA. Para ello, se obtuvieron los retornos de la serie a través de su transformación logarítmica

, donde rt es el retorno de la serie en el tiempo t, pt es el valor del índice en el tiempo t y p(t-1) es el valor del índice un periodo anterior. Se realizaron pruebas de raíz unitaria para luego proceder a obtener su volatilidad.7 Se seleccionó un modelo exponencial autorregresivo generalizado condicional heterocedástico (E-GARCH, por sus siglas en inglés) desarrollado por Nelson (1991), el cual permite modelar la asimetría de la volatilidad condicional y no tiene restricción en los parámetros, lo que es una ventaja por sobre un modelo autorregresivo generalizado condicional heterocedástico (GARCH, por sus siglas en inglés), el cual se comporta de la misma forma, independiente del signo de sus residuos; en otras palabras, de forma simétrica, con lo cual la volatilidad aumentará o disminuirá respecto a las “malas o buenas noticias” (Emenogu, Adenomon y Nweze, 2020; Rastogi, Don y V, 2018; Reyes-García, Venegas-Martínez y Cruz- Aké, 2018). El resultado del modelo fue un E-GARCH (1,1)8.

, donde rt es el retorno de la serie en el tiempo t, pt es el valor del índice en el tiempo t y p(t-1) es el valor del índice un periodo anterior. Se realizaron pruebas de raíz unitaria para luego proceder a obtener su volatilidad.7 Se seleccionó un modelo exponencial autorregresivo generalizado condicional heterocedástico (E-GARCH, por sus siglas en inglés) desarrollado por Nelson (1991), el cual permite modelar la asimetría de la volatilidad condicional y no tiene restricción en los parámetros, lo que es una ventaja por sobre un modelo autorregresivo generalizado condicional heterocedástico (GARCH, por sus siglas en inglés), el cual se comporta de la misma forma, independiente del signo de sus residuos; en otras palabras, de forma simétrica, con lo cual la volatilidad aumentará o disminuirá respecto a las “malas o buenas noticias” (Emenogu, Adenomon y Nweze, 2020; Rastogi, Don y V, 2018; Reyes-García, Venegas-Martínez y Cruz- Aké, 2018). El resultado del modelo fue un E-GARCH (1,1)8.

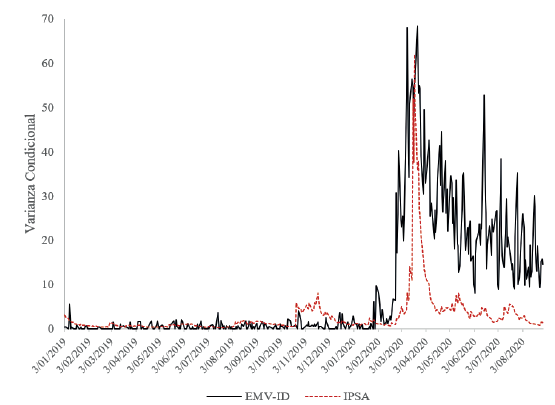

La figura 1 presenta el gráfico de las volatilidades de la serie del EMV-ID (línea sólida) y la volatilidad del IPSA (línea punteada) para el periodo en estudio. Ambas series parecen tener comovimientos en ciertos periodos de tiempo. Sin embargo, su eventual correlación simple no es determinante para las pruebas estadísticas que se realizan. Un requisito del análisis de causalidad es que las variables bajo estudio sean independientes. En determinadas ocasiones, la volatilidad del IPSA se encuentra por encima de la volatilidad del EMV-ID. Por ejemplo, a finales de octubre de 2019, la volatilidad del IPSA fue mayor que la del EMV-ID y a principios del 2020 el EMV-ID se mantuvo por encima de la volatilidad del IPSA. Durante el periodo que comienza a fines de octubre de 2019, el índice IPSA mostró una alta volatilidad, explicada por el inicio de manifestaciones violentas en las calles; aunque hay un periodo entre marzo y abril de 2020 en el que ambas tuvieron una volatilidad más alta, lo cual da indicios de que el EMV-ID puede causar efectos en la volatilidad del IPSA; esto se muestra en la siguiente sección.

3. Metodología

Para analizar la relación entre el par de series, específicamente de forma unidireccional, del EMV-ID respecto a la volatilidad del IPSA, se aplican tres pruebas de causalidad: 1) la prueba de causalidad de Granger lineal (Granger, 1969) ; 2) la prueba de causalidad en el sentido de Granger no lineal de Diks y Panchenko (2006) , la cual es una prueba que no tiene el supuesto restringido de que la distribución de las series en su conjunto o de forma individual sean independientes e idénticamente distribuidas (Coronado et al., 2018b).9 El estadístico de esta prueba es , empieza

con una longitud de rezago de orden 1 y un ancho de banda

con una longitud de rezago de orden 1 y un ancho de banda

con una distribución normal estándar como límite (Coronado, Rojas, Romero-Meza, Serletis y Chiu, 2018c); y 3) la prueba no paramétrica en el sentido de Granger de Kyrtsou y Labys (2006) , la cual puede detectar causalidad en presencia de dinámicas caóticas a través de la ecuación Mackey-Glass (Mackey y Glass, 1977) . Coronado, Fullerton y Rojas (2018a) mencionan que la diferencia con la prueba de causalidad de Granger clásica es que el pasado de una de las variables, por ejemplo X

t

, tiene un efecto caótico que se comporta de la forma

con una distribución normal estándar como límite (Coronado, Rojas, Romero-Meza, Serletis y Chiu, 2018c); y 3) la prueba no paramétrica en el sentido de Granger de Kyrtsou y Labys (2006) , la cual puede detectar causalidad en presencia de dinámicas caóticas a través de la ecuación Mackey-Glass (Mackey y Glass, 1977) . Coronado, Fullerton y Rojas (2018a) mencionan que la diferencia con la prueba de causalidad de Granger clásica es que el pasado de una de las variables, por ejemplo X

t

, tiene un efecto caótico que se comporta de la forma

sobre la otra variable Y

t

, donde τ es el rezago de la serie con respecto al criterio de información Bayesiana (BIC, por sus siglas en inglés) y c es un exponente aleatorio (Kyrtsou y Terraza, 2003). Dicha prueba tiene dos versiones, la simétrica y la asimétrica. Para esta investigación se aplicó la prueba simétrica, debido a que la volatilidad solo contiene valores positivos, como se puede observar en la figura 1

10.

sobre la otra variable Y

t

, donde τ es el rezago de la serie con respecto al criterio de información Bayesiana (BIC, por sus siglas en inglés) y c es un exponente aleatorio (Kyrtsou y Terraza, 2003). Dicha prueba tiene dos versiones, la simétrica y la asimétrica. Para esta investigación se aplicó la prueba simétrica, debido a que la volatilidad solo contiene valores positivos, como se puede observar en la figura 1

10.

Finalmente, se aplicó la prueba de bicorrelación cruzada de Brooks y Hinich (1999), la cual es una prueba que permite detectar dependencias no lineales entre un par de series, a través del estadístico Hxxy con una distribución X² y con una longitud de ventana L=Nc, 0<c<0,5. Esta es una prueba que determina el grado de relación de la bicorrelación cruzada con el valor de la correlación cruzada de la otra variable. Aunque no es estrictamente una prueba de causalidad, permite determinar periodos de dependencia no lineal entre las variables a través de la asimetría, lo que se podría interpretar como una relación causal no lineal en el sentido de Granger (Coronado et al., 2018c; Brooks y Hinich (2001); Coronado, Romero-Meza, y Venegas- Martínez (2017); Romero-Meza, Coronado y Serletis (2014).

4. Resultados

La tabla 1 presenta los resultados de la prueba de causalidad lineal de Granger, bajo la hipótesis nula de que el EMV-ID no causa el IPSA. Utilizando el estadístico F de Fisher11, los resultados fueron estadísticamente significativos utilizando un alfa de 1% (***), 5% (**) y 10% (*). Esta primera aproximación indica que el EMV-ID contiene información útil para ayudar a predecir el comportamiento de la volatilidad del IPSA. La construcción del índice EMV-ID se basa en noticias publicadas en periódicos de Estados Unidos que abarcan información sobre enfermedades infecciosas y económicas de ese país y del resto del mundo. Por lo tanto, la incertidumbre transmitida a través de la volatilidad del índice EMV-ID ha tenido un impacto en Chile que también se podría esperar en otros mercados internacionales. Por su parte, respecto a la prueba de causalidad no lineal en el sentido de Granger, de Diks y Panchenko (2006), utilizando los mismos cinco rezagos que la prueba lineal, ahora con una épsilon de 1,43 y bajo la misma hipótesis nula, se encontró que los resultados no fueron significativos en ningún rezago. Esto no significa que no haya causalidad, sino que dada la muestra y la épsilon no se rechaza la hipótesis nula.

Tabla 1 Causalidad lineal y no lineal en el sentido de Granger

| Rezago | Granger lineal EMV-ID causa IPSA | Granger no lineal EMV-ID causa IPSA |

| 1 | [5,934] (0,051*) | {1,139} (0,127) |

| 2 | [8,999] (0,029**) | {1,168} (0,134) |

| 3 | [10,783] (0,029**) | {1,042} (0,149) |

| 4 | [11,179] (0,029**) | {1,040} (0,149) |

| 5 | [20,966] (0,000***) | {1,229} (0,109) |

Nota: El valor en [ ] representa el estadístico F para la prueba de causalidad lineal, el valor en {} es el estadístico t de la prueba de causalidad no lineal, y el valor en () es el valor de p. (*, **, ***) significativo al 10%, 5% y 1%, respectivamente.

Fuente: elaboración propia con base en los resultados del software R.

Los resultados de la prueba no paramétrica simétrica en el sentido de Granger de Kyrtsou y Labys (2006) bajo la hipótesis nula de que la volatilidad del EMV-ID no causa la volatilidad del IPSA, se rechaza utilizando el estadístico F y un alfa del 5%. El número de rezagos óptimo se seleccionó de acuerdo con el BIC. El rezago óptimo fue de 5 para el EMV-ID y de 9 para el IPSA; el exponente fue de 1 y 4, respectivamente (tabla 2).

Tabla 2 Causalidad no lineal en el sentido de Granger simétrico

| Caso | EMV-ID causa IPSA |

| Simétrico | [4,833] (0,028*) |

Nota: El valor en [ ] representa el estadístico F para la prueba simétrica en el sentido de Granger y el valor en () es el valor de p.

Fuente: elaboración propia con base en los resultados del software MATLAB.

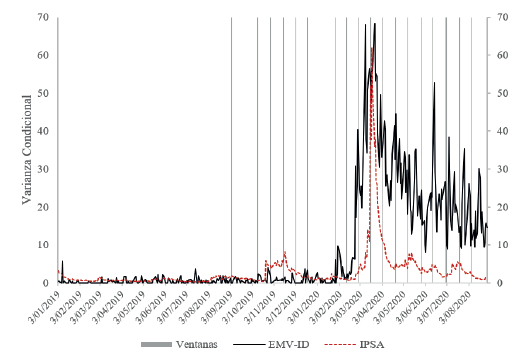

Con la aplicación de la prueba de bicorrelación cruzada con una longitud de ventana de 12 días y un exponente de 0,4, se obtuvieron 34 ventanas significativas de las cuales se encontraron 18 ventanas de dependencia no lineal significativas al 1% y una bicorrelación cruzada de 0,9112. Se puede concluir que el EMV-ID afecta la volatilidad del IPSA. En la tabla 3, se presentan las fechas por ventana significativa y, en la figura 2, su representación gráfica sobre las series.

Tabla 3 Fechas de ventanas significativas de la prueba de bicorrelación cruzada

| Inicio | Final | Inicio | Final |

|---|---|---|---|

| 3/9/2019 | 24/9/2019 | 17/3/2020 | 2/4/2020 |

| 10/10/2019 | 28/10/2019 | 2/4/2020 | 21/4/2020 |

| 28/10/2019 | 15/11/2019 | 21/4/2020 | 8/5/2020 |

| 15/11/2019 | 3/12/2019 | 8/5/2020 | 27/5/2020 |

| 3/12/2019 | 19/12/2019 | 27/5/2020 | 12/6/2020 |

| 19/12/2019 | 9/1/2020 | 12/6/2020 | 1/7/2020 |

| 27/1/2020 | 12/2/2020 | 1/7/2020 | 20/7/2020 |

| 12/2/2020 | 28/2/2020 | 20/7/2020 | 5/8/2020 |

| 28/2/2020 | 17/3/2020 | 5/8/2020 | 20/8/2020 |

Fuente: elaboración propia con base en los resultados del software Fortran.

Fuente: elaboración propia.

Figura 2 Volatilidad del EMV-ID, volatilidad del IPSA y periodos de dependencia no lineal.

5. Conclusiones

El presente trabajo explora por primera vez la relación de causalidad unidireccional desde el EMV-ID, durante el periodo de COVID-19, hacia la volatilidad de un mercado emergente latinoamericano, como es el caso del índice accionario chileno IPSA. Se emplean tres pruebas de causalidad, además de la prueba de bicorrelación cruzada. Esto es particularmente importante porque el índice EMV-ID contiene un conjunto de información mayor que el de la volatilidad de algunos de los mercados norteamericanos. Por lo tanto, esto permite estudiar otra dimensión de la relación entre mercado avanzado (Estados Unidos) y mercado emergente (Chile) no estudiada previamente. Al ser el EMV-ID un índice que mide la incertidumbre asociada a enfermedades infecciosas y económicas, estos resultados revelan la importancia de esta nueva variable para predecir el comportamiento de la volatilidad del índice IPSA de Chile.

Luego de aplicar la prueba de causalidad lineal de Granger, se encuentra que los cinco rezagos del índice EMV-ID son significativos al 1%, de acuerdo con la prueba F. Esto significa que este nuevo índice contiene información adicional a los rezagos de la volatilidad del IPSA. Por lo tanto, el EMV-ID podría ayudar a predecir la volatilidad del IPSA.

Se podría considerar que el nuevo índice EMV-ID, al recoger información sobre enfermedades infecciosas y económicas de Estados Unidos y el mundo, actúa como un aglutinador de variables con las que se construyen las expectativas de los agentes económicos a nivel global. Por lo tanto, en este trabajo se comprueba que afecta la volatilidad del índice IPSA, y podría afectar la volatilidad de otros índices accionarios latinoamericanos.

Adicionalmente, la prueba no paramétrica en el sentido de Granger (Kyrtsou y Labys, 2006) resulta ser significativa al 5%. Esto es un indicio de que podría existir una relación caótica entre ambas variables estudiadas de forma simétrica, además de que se consideran solo los choques positivos de una de las variables hacia otra, lo cual indica que el IPSA reacciona a los cambios del EMV-ID.

Finalmente, como prueba complementaria, se realizó la aplicación de la prueba de bicorrelación cruzada de Brooks y Hinich (1999) ; se encontraron 18 ventanas de dependencia no lineal significativas al 1% y una bicorrelación cruzada de 0,91, con lo que se puede concluir que el EMV-ID afecta la volatilidad del IPSA.

En efecto, el impacto del EMV-ID sobre el IPSA puede entenderse a partir de la interrelación que existe entre las expectativas implícitas globales capturadas por el índice EMV-ID y el mercado de valores de Chile. Por ejemplo, en la época en la que se desarrolló este trabajo, el presidente de Estados Unidos contrajo la COVID-19, hecho que impactó al mercado financiero chileno y global (Forbes Staff, 2020). De esta manera, las expectativas actúan como un canal de transmisión (Moser, 2003; Edwards y Susmel, 1999; Masson, 1998), lo que permite entender el comportamiento del mercado financiero chileno para periodos anteriores al inicio de la pandemia de COVID-19 tanto en Chile como en Estados Unidos.

Los resultados reportados en este trabajo son coherentes con estudios sobre el poder predictivo del índice EMV-ID sobre la volatilidad del precio del petróleo (ver Bouri et al., 2020b) y, también, sobre tres mercados accionarios europeos (ver Li et al., 2020).

Los aportes de este trabajo son, primero, aplicar por primera vez el índice EMV-ID para estudiar la relación con la volatilidad del índice IPSA de Chile, es decir, es un estudio de serie de tiempo específico, a diferencia de la mayoría de los trabajos que han analizado el impacto de la COVID-19 sobre mercados accionarios con métodos de corte transversal y agrupados. Segundo, aportar información relevante para uno de los mercados financieros emergentes que se caracteriza por su apertura al comercio internacional. Con esto, se sientan las bases para estudios futuros de los mercados latinoamericanos, que permitan conocer qué variables de incertidumbre globales pudieran afectarlos de manera significativa sobre sus respectivas volatilidades.

Posibles extensiones de este trabajo son aplicar la misma metodología a otros mercados financieros, tales como los latinoamericanos, los europeos o los asiáticos, para verificar la relevancia que tiene el índice EMV-ID en otros mercados financieros. Además, investigar qué otras variables pudieran contener información sobre incertidumbre global, que afecten a mercados emergentes en general y a los latinoamericanos en particular. Asimismo, se podría estudiar la permanencia de esta relación, por ejemplo, considerando un periodo más amplio. Adicionalmente, este trabajo identifica 18 ventanas de dependencia no lineal significativas al 1% para Chile, por lo que sería interesante estudiar qué eventos políticos, económicos o de carácter global ayudan a explicar esas ventanas, en la línea del trabajo de Romero-Meza, Bonilla y Hinich (2007) .