Artigo de pesquisa

DOI: 10.18046/j.estger.2021.161.4208

O excesso de confiança dos gestores e as decisões estratégicas

Exceso de confianza de los gerentes y las decisiones estratégicas

The overconfidence of the managers and the strategic decisions

*Mestrando, Programa de Pós-Gradução em Ciências Contábeis, Universidade Federal da Paraíba, João Pessoa, Brasil. pereira_jp2008@hotmail.com https://orcid.org/0000-0001-8967-8827

** Professor Associado, Departamento de Finanças e Contabilidade, Universidade Federal da Paraíba, João Pessoa, Brasil. wdlucena@yahoo.com.br https://orcid.org/0000-0002-2476-7383

Recebido: 4-ago-2020 Aceito: 21-mai-2021 Publicado: 22-out-2021

Como citar: Andrade, J. P. de e Lucena, W. G. L. (2021). O excesso de confiança dos gestores e as decisões estratégicas. Estudios Gerenciales, 37(161), 542-555. https://doi.org/10.18046/j.estger.2021.161.4208

O objetivo da presente pesquisa foi analisar a relação entre o excesso de confiança dos gestores e a estratégia empresarial. Para isso, foram utilizadas três diferentes proxies para o excesso de confiança e seis diferentes dimensões estratégicas. As relações foram estabelecidas a partir de um painel composto por dados de 244 empresas brasileiras não financeiras de capital aberto, por meio de regressões múltiplas. Tal metodologia permitiu identificar que a estratégia empresarial se relaciona de forma diferente aos vários aspectos que compõem a estratégia. Gestores excessivamente confiantes tendem a promover maior imobilização de ativos e a adotar estruturas de capital mais alavancadas, além disso, eles possuem maior dificuldade em promover giros no estoque, ou seja, gerar recursos próprios.

Classificações JEL: G40; M19.

Palavras chave: excesso de confiança; finanças comportamentais; decisões estratégicas.

El objetivo de esta investigación fue analizar la relación entre el exceso de confianza de los directivos y la estrategia empresarial. Para ello, se utilizaron tres proxies diferentes de exceso de confianza y seis dimensiones estratégicas diferentes. Las relaciones se establecieron a partir de un panel compuesto por datos de 244 empresas brasileñas no financieras del capital abierto, mediante las regresiones múltiples. Esta metodología permitió identificar que la estrategia empresarial se relaciona de manera diferente con los distintos aspectos que componen la estrategia. Los administradores demasiado confiados tienden a promover una mayor inmovilización de activos y adoptan estructuras de capital más apalancadas, además, ellos tienen mayor dificultad para promover la rotación de los inventarios, es decir, para generar sus propios recursos.

Palabras clave: exceso de confianza; finanzas conductuales; decisiones estratégicas.

This research aimed to analyze the relationship between the overconfidence of the managers and business strategy. For this, three different proxies for overconfidence and six different strategic dimensions were used. The relationships were established from a panel composed of data from 244 publicly traded Brazilian non-financial companies, through multiple regressions. Such methodology allowed to identify that the business strategy is related differently to the several aspects that make up the strategy. Overconfident managers tend to promote greater asset immobilization and adopt more leveraged capital structures, in addition, they have greater difficulty to promote inventory turns, that is, to generate their own resources.

Keywords: overconfidence; behavioral finance; strategic decisions.

Diariamente, os gestores tomam uma série de de-cisões sobre os mais diferentes aspectos dentro de uma empresa. Sejam elas relativas a questões comer-ciais, financeiras ou de recursos humanos, o conjunto dessas decisões é apontado por Mintzberg (1967) como a Estratégia adotada pela organização.

Segundo Zaccarelli (2012) a incerteza dos resultados é um pré-requisito para a decisão ser classificada como estratégica, pois a certeza dos resultados permitiria que a decisão fosse tomada utilizando apenas a lógica. O que não significa que as Decisões Estratégicas sejam ilógicas ou irracionais, mas que elas apenas possuem uma lógica diferente, em que a percepção de risco dos gestores e a expectativa quanto aos resultados são parte integrante do processo.

Uma decisão é considerada racional quando existe uma consistência lógica, independentemente de como as escolhas são apresentadas (Martino, Kumaran, Sey-mour e Dolan, 2006). Em ambiente de incerteza, essa consistência lógica poderá ser alcançada por meio de um processo sistemático racional, que consiste na cadeia de reflexões que vão desde a percepção do problema até a necessidade de agir (Abramczuk, 2009; Bazerman e Moore, 2014).

No ambiente corporativo, muitos erros são come-tidos em razão do tomador de decisão tornar o processo incompatível com o modelo racional (Hammond, Keeney e Raiffa, 2006). Embora a Teoria Econômica se utilize da premissa da racionalidade, o fato é que a complexi-dade do ambiente e a capacidade de processamento de nosso cérebro são incompatíveis (Brătianu, 2015). Segundo Yoshinaga e Ramalho (2014) devido a esse descompasso é que surgem os atalhos mentais ou regras simplificadoras, denominadas heurísticas com-portamentais.

Em ambientes de incerteza, as pessoas contam com o número limitado de princípios heurísticos que reduzem as tarefas complexas a julgamentos simples, que em geral são úteis para a decisão, entretanto, eles podem conduzir a graves erros devido à interferência de desvios de pensamento denominados de vieses cognitivos (Tversky e Kahneman, 1974).

Entre os vieses cognitivos, o Excesso de Confiança, também denominado Otimismo, figura como um dos principais condutores do processo de decisão, cor-respondendo a tendência das pessoas acreditarem que seu julgamento é mais precioso do que realmente é, trazendo como resultado um descompasso entre a confiança nos próprios julgamentos e a precisão real desses julgamentos (Hardies, Breesch e Branson, 2012).

Dentro das organizações, o Excesso de Confiança é mais propício em pessoas que desempenham cargos de gestão (Brown e Sarma, 2007), sendo seus efeitos mais acentuados nos Chief Executive Officer (CEO), devi-do a sua responsabilidade (Čuláková, Kotrus, Uhlířová e Jirásek, 2017) e ao fato deste ser tido como o principal estrategista (Tuwey e Tarus, 2016).

Neste contexto, o presente trabalho tem como objetivo investigar a relação entre o Excesso de Confiança dos gestores de empresas brasileiras de capital aberto e as Decisões Estratégicas Empresariais.

Para alcançar os objetivos propostos, e relacionar o Excesso de Confiança dos gestores à Estratégia Em-presarial, as variáveis objeto de análise foram quan-tificadas e relacionadas utilizando a técnica estatística da análise de regressão.

A quantificação das variáveis foram feitas a partir do disposto na literatura científica, de modo que a Estratégia Empresarial foi mensurada a partir de seis dimensõ-es (Intensidade Publicitária, Intensidade de Pesquisa e Desenvolvimento (P&D), Investimento em Ativos Fixos, Estrutura de Despesa, Gestão de Capital de Giro e Ciclo de Produção e Estrutura de Capital) propostas por Finkelstein e Hambrick (1990) e posteriormente utilizada por autores como Carpenter (2000); Zhang (2006); Zhang e Rajagopalan (2010) e Wang e Jiang (2017). Quanto ao Excesso de Confiança, foram utilizados três indicadores diferentes: Índice Geral de Confiança (Kermani, Kargar e Zarei, 2014); o Índice de Excesso de Confiança (Costa, Correia e Lucena, 2017); e a variável dummy Gestor Empreendedor (Barros e Silveira, 2008).

A utilização de diferentes dimensões de estratégia juntamente com a utilização de múltiplos indicadores de confiança confere maior robustez à metodologia da pesquisa, pois reduz a probabilidade de relaçõ-es espúrias, uma vez que o Excesso de Confiança corresponde a um traço de personalidade que pode influenciar de forma diferente os mais diferentes aspectos da Estratégia Empresarial.

O presente estudo pretende contribuir para a literatura ao fomentar as discussões envolvendo o Excesso de Confiança dos gestores dentro do contexto da Estratégia Empresarial, utilizando uma abordagem pouco convencional e contribuindo para a tomada de de-cisões mais lógicas e racionais, visto que a consciência dos fatos apresenta resultados positivos na redução da interferência do viés cognitivo.

Além da introdução, a presente pesquisa se divide em mais quatro seções. A segunda delas corresponde ao marco teórico que trata da abordagem a respeito do estado sobre as relações do Excesso de Confiança e a Estratégia Empresarial. A terceira seção compreende a metodologia de pesquisa, a qual evidencia informa-ções relativas aos dados utilizados, aos procedimentos adotados e às análises efetuadas. Na quarta seção, são apresentados os resultados obtidos e suas principais implicações. A última dispõe sobre as considerações finais.

2. A estratégia e a confiança dos gestores

De acordo com Zaccarelli (2012) o estudo da Estra-tégia teve seu início por volta de 1965 com a publicação do livro de Igor Ansoff, desde então, seu conceito so-freu inúmeras alterações ao longo dos anos.

Atualmente, ainda não existe um conceito universal e amplamente aceito sobre o que vem a ser a Estratégia, ou seja, não existe um consenso entre os teóricos na definição da Estratégia. Segundo Mintzberg, Ahlstrand e Lampel (2010), a grande diversidade de abordagens conceituais é fruto das mais diferentes formas de se visualizar a Estratégia.

Para Mintzberg (1967), a Estratégia corresponde à soma de todas as decisões tomadas pela organização em todos os seus aspectos. Já Hambrick (1982), de forma análoga, define a Estratégia como um fluxo padrão de decisões importantes. Andrews (2005), por sua vez, define a Estratégia como o padrão de decisão que determina e revela os objetivos, propósitos ou metas de uma organização.

Embora nessa abordagem conceitual as decisões constituam a Estratégia Empresarial, nem todas elas são estratégicas. Segundo Zaccarelli (2012) as Decisões Estratégicas são decisões onde não se há certeza dos resultados, isso é, são decisões que envolvem risco, lo-go, a lógica por si só não é suficiente para que se possa escolher uma das alternativas, é preciso pensar de maneira diferenciada, ponderando possíveis resultados e considerando os riscos ao qual o tomador de decisão está disposto a encarar.

O pensamento diferenciado, inerente às Decisões Estratégicas, não implica na sua irracionalidade (Za-ccarelli, 2012). Uma decisão é tida como irracional quando inexiste uma consistência lógica, o que pode ser obtida a partir do processo decisório racional (conjunto de reflexões que vão desde a percepção do problema até a forma de agir) (Abramczuk, 2009).

As decisões racionais constituem a premissa básica da Teoria Econômica Clássica, que vislumbra o homem como um ser racional dotado de corpo, razão e mente (Rocha e Rocha, 2011). O homem é visto como capaz de otimizar seu processo decisório de forma a atingir os objetivos pretendidos, utilizando de sua capaci-dade de tomar decisões racionais (Martino, Kumaran, Seymour e Dolan, 2006). Contrapondo-se ao homem racional da economia clássica, desde a publicação do artigo intitulado “Prospect Theory: An analysis of decision under risk” de Kahneman e Tversky (1979), as Finanças Comportamentais têm demonstrado que nem sempre as pessoas agem de maneira racional.

De acordo com as premissas comportamentais, o descompasso existente entre as habilidades cognitivas e a complexidade que envolve as matérias objetos de decisões promovem o surgimento de atalhos mentais ou regras simplificadoras, denominadas heurísticas comportamentais. As heurísticas reduzem os limites existentes do processo de decisão, entretanto não as tornam livre de erros (Oliveira, 2009).

Das heurísticas comportamentais, surgem os erros sistemáticos denominados vieses cognitivos. Os vieses cognitivos distanciam o processo decisório da racionalidade, pois promovem desvios em relação a uma decisão normativa (Brahmana, Hooy e Ahmad, 2012; Caputo, 2013). Dentre esses vieses cognitivos, o Excesso de Confiança se destaca.

O Excesso de Confiança, também conhecido como Otimismo, é um traço de personalidade que pode ser definido como quando a certeza do indivíduo sobre suas próprias previsões excede a sua precisão (Li e Tang, 2010). De acordo com Prims e Moore (2017) pode se manifestar de três maneiras distintas: superestimação (quando as pessoas superavaliam suas próprias ha-bilidades), maior que a média (quando as pessoas acreditam que suas habilidades superam a média) e excesso de precisão (quando a confiança dos gestores está associada a números).

No ambiente corporativo, as pessoas que exercem cargos de gestão tendem a ser mais excessivamente confiantes (Brown e Sarma, 2007). Além disso, ambi-ente de incerteza onde se desenvolve as Decisões Estratégicas é propício ao desenvolvimento do Exce-sso de Confiança (Barnes Jr, 1984). Em um estudo desenvolvido por Langabeer II e Dellifraine (2011), foi observado que os CEOs otimistas tendem a se distan-ciar do modelo decisório racional, permitindo que os traços de sua personalidade atuem como engrenagens do processo decisório.

Embora o ambiente decisório estratégico seja por si só propício ao Excesso de Confiança, a Estratégia diz respeito a inúmeros aspectos organizacionais, desse modo, assim como delimitado por Finkelstein e Hambrick (1990), o estudo da Estratégia no presente trabalho se debruçará sobre a Intensidade Publicitá-ria, a Intensidade de P&D, o Investimento em Ativos Fixos, a Estrutura de Despesa, a Gestão de Capital de Giro e Ciclo de Produção e a Estrutura de Capital.

A Intensidade Publicitária compreende o volume de recursos destinados à publicidade e propaganda. É um fenômeno associado aos mercados competitivos e corresponde a uma das estratégias mais importantes da organização, com impactos no custo total da em-presa, nas preferências do consumidor e no bem-estar social de mercados não competitivos (Mavrommati e Papadopoulos, 2005). O valor gasto com publicidade pode ser considerado um indicador de qualidade dos produtos ofertados (Koetz, Santos e Cliquet, 2015). De acordo com Kirmani (1990), a lógica inerente a essa afirmação reside no fato de que as empresas definem seus orçamentos independentemente das vendas, implicando que elas acreditam na qualidade dos pro-dutos que ofertam. Tal característica sugere que gestores confiantes tendem a efetuar maiores gastos com publicidade.

No que refere aos Investimentos em P&D, trata-se de uma estratégia de longo prazo, cuja expectativa é que resultem em inovações em períodos posteriores ao do investimento (Schimke e Brenner, 2014). Gestores excessivamente confiantes tendem a estar dispostos a um risco maior e por isso são mais propensos à pesquisa e ao desenvolvimento de novas patentes (Hirshleifer, Low e Teoh, 2012; Galasso e Simcoe, 2011; Herz, Schunk e Zehnder 2014).

Quanto a estrutura de gastos, Souza (2011) aponta que cada setor de atividade demanda uma faixa de custos e despesas que podem comprometer a renta-bilidade da organização, podendo os gestores se uti-lizarem de instrumentos estratégicos como a gestão de produtos, processos e pessoas, o gerenciamento de preços, a terceirização e a avaliação econômica de projetos. As decisões que envolvem a estrutura de gastos afetam intensamente o risco operacional e o lucro da empresa, atribuindo importância à dimensão (Guerra, Rocha e Corrar, 2007).

O Investimento em Ativos Fixos deve levar em consideração o design, aquisição, manutenção e instalação desses equipamentos (Edwards e Holt, 2008). Também deve seguir os mesmos princípios em-pregados na avaliação de outros investimentos, tor-nando-se válida a análise do binômio risco e retorno (Kahraman, 2011). Nesta dimensão estratégica, a confiança do gestor é apontada por Malmendier e Tate (2005) e Eichholtz e Yönder (2012) como motivadora para maiores investimentos, ou seja, investidores mais confiantes tendem a efetuar maiores gastos com ativos fixos.

Em relação ao Capital de Giro e Ciclo de Produção, Filbeck e Krueger (2005) apontam que a viabilidade do negócio depende da capacidade de gerenciar com eficiência os recebíveis, estoques e contas a pagar, demandando muito esforço gerencial para trazer ativo circulante e passivos circulantes para um nível ideal, isto é, um nível de equilíbrio entre risco e eficiência, possibilitando às empresas a reduzir custos ou au-mentar a quantidade de fundos disponíveis.

Os estudos de Ben-David, Graham e Harvey (2007), Deshmukh, Goel e Howe (2013) e Chen, Zheng e Wu (2011), embora não tratem especificamente do capi-tal de giro, suas contribuições sobre o financiamento de empresas se estendem a essa dimensão, uma vez que os autores concluíram que as empresas com CEOs excessivamente confiantes tendem a pagar menos dividendos, sugerindo a preferência por recursos internos.

No que diz respeito a Estrutura de Capital, sua definição depende de um conjunto complexo de fun-damentos teóricos e considerações práticas e não deve ocorrer ao acaso (Stretcher e Johnson, 2011; Junqueira, Soares, Bressan e Bertcci, 2017). Deve partir da pre-missa de que as características inerentes às fontes de financiamento devem ser ponderadas, haja vista que cada uma delas implica em uma série de benefícios, custos, risco e obrigações distintas (Fonseca, Silveira e Hiratuka, 2016). Na literatura comportamental, os CEOs excessivamente confiantes, conforme encontrado por Ben-David, Graham e Harvey (2007), Costa, Correia e Lucena (2017) e Silva, Mondini, Silva e Lay (2017), tendem a utilizar-se de uma maior proporção de capital de terceiros.

A pesquisa foi desenvolvida a partir das empresas brasileiras não financeiras de capital aberto listadas na Brasil, Bolsa, Balcão (B3). A amostra da pesquisa foi obtida tendo como critérios básicos a disponibilidade de dados e os valores das vendas e do ativo imobilizado diferente de 0 (tal critério foi necessário para viabilizar o cálculo das dimensões estratégicas e do Índice Geral de Confiança).

Do total de 289 empresas não financeiras de capital aberto listadas na B3, foram excluídas 45, devido a não observância dos critérios pré-definidos (5 empresas apresentavam receita igual a zero; 10 apresentavam imobilizado igual a zero; 4 apresentavam tanto imobilizado quando receita igual a zero, e 26 não apresentavam dados), resultando em uma amostra de 244 empresas, equivalente a 84,43% da população estudada.

A partir das bases de dados da Thomson Reuters® e Economática® e das Demonstrações Financeiras Padronizadas, dos Formulários de Referência e tam-bém dos Relatórios da Administração, disponíveis no site da Comissão de Valores Mobiliários (CVM), foram coletadas informações referentes ao período de 2011 a 2017, o que resultou em um conjunto de dados em painel desbalanceado usado para analisar a relação entre a Estratégia utilizada e o Excesso de Confiança.

Para que se pudesse quantificar a estratégia, foram utilizadas 6 dimensões/Decisões Estratégicas, cal-culados conforme a tabela 1 e baseados no trabalho de Finkelstein e Hambrick (1990). Segundo os autores, essas dimensões estão aptas ao estudo da Estraté-gia Empresarial em razão de: a) estarem relacionadas entre si; b) resultarem do controle exercido pelo CEO; c) corresponderem a importantes perspectivas do desempenho empresarial; d) permitirem a coleta dos dados e terem comparabilidade confiável entre empresas do mesmo setor. Além disso, conforme demostrado na revisão da literatura, são propícias ao desenvolvimento do Excesso de Confiança.

Quanto ao Excesso de Confianças dos gestores, objetivando a redução da probabilidade de obtenção de relações espúrias e considerando o fato de se tratar de um traço de personalidade, cuja mensuração é problemática, a presente pesquisa utiliza-se de três proxies diferentes para mensurar o Excesso de Confiança.

Tabela 1. Dimensões estratégicas analisadas

|

Dimensão estratégica |

Conceito adotado |

Indicador utilizado |

Fonte |

|

Intensidade Publicitária (INT_PUB) |

Proporção de gastos com publicidade em relação às vendas. |

Publicidade

Vendas |

Finkelstein e Hambrick (1990); Carpenter (2000); Zhang (2006); Zhang e Rajagopalan (2010) e Wang e Jiang (2017). |

|

Intensidade de P&D (INT_PED) |

Valor gasto com P&D em relação às vendas. |

P&D

Vendas |

|

|

Investimento em Ativos Fixos (INV_ATI) |

Compra de ativos fixos no período. |

Imobilizado liquído

Imobilizado bruto |

|

|

Estrutura de Gastos (EST_GAS) |

Proporção de gastos administrativos e comerciais em relação às vendas. |

Desp.administrativas,vendas e geral

Vendas |

|

|

Gestão de Capital de Giro e Ciclo de Produção (CAP_GIR) |

Capacidade de geração de recursos internos através da gestão eficiente dos ativos e passivos circulante. |

Estoques

Vendas |

|

|

Estrutura de capital (ALA_FIN) |

Proporção de capital próprio e de terceiros utilizado pela empresa. |

Débito

Patrimônio líquido |

Fonte: elaboração própria.

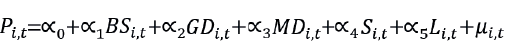

A primeira proxy utilizada é o Índice Geral de Con-fiança (IGC), desenvolvido por Kermani, Kargar e Zarei (2014) com base nos achados de Malmendier e Tate (2005, 2008). Segundo os autores, gestores excessiva-mente confiantes apresentam maior propensão a fazer o investimento em ativos, principalmente quando ine-xistem fontes externas de financiamento, visto que eles subestimam sua capacidade de gerar retornos. O índice é calculado conforme equação 1.

(1)

(1)

Onde, o ΔVendasit corresponde à diferença das vendas da empresa i no tempo t e t-1, dividido pelas vendas em t-1; o Δativosit corresponde à diferença do total de ativos da empresa i no tempo t e t-1, dividido pelo total de ativos em t-1; o  0 corresponde ao intercepto da regressão; e o εit são os resíduos do modelo e os indicadores do Excesso de Confiança. Re-síduos positivos indicam investimento excessivo em ativos, implicando no Excesso de Confiança do CEO. Já quando os resíduos são negativos, eles indicam menor investimento em ativos, indicando menor confiança por parte dos gestores.

0 corresponde ao intercepto da regressão; e o εit são os resíduos do modelo e os indicadores do Excesso de Confiança. Re-síduos positivos indicam investimento excessivo em ativos, implicando no Excesso de Confiança do CEO. Já quando os resíduos são negativos, eles indicam menor investimento em ativos, indicando menor confiança por parte dos gestores.

A segunda< proxy utilizada para se mensurar o Excesso de Confiança corresponde ao Índice de Exce-sso de Confiança (IEC), baseado no trabalho de Costa, Correia e Lucena (2017). O índice é constituído a partir da ponderação de características específicas dos ges-tores, conforme descrito a seguir.

Cada dimensão apresentada na tabela corresponde a um perfil característico do CEO excessivamente confiante, assim como demonstrado na literatura em pesquisas como Hardies, Breesch e Branson (2012), Mishra e Metilda (2015), Prims e Moore (2017). O Índice de Confiança Excessiva é obtido a partir da soma das pontuações.

A terceira proxy utilizada para caracterizar o Exce-sso de Confiança corresponde à variável binária de-nominada Gestor Empreendedor (GE), cujo fundamento teórico pode ser percebido no trabalho de Salamouris (2013) ao expressar que pessoas que gerem seu próprio negócio são mais propensas a sobrestimarem suas habilidades. A variável GE é baseada no trabalho de Barros e Silveira (2008) e assume o valor de 1, quando o CEO é o acionista majoritário ou quando o CEO e o dono da organização são a mesma pessoa.

Tabela 2. Pontuações para o cálculo do IEC

|

Dimensão |

Pontuação atribuída |

|

Idade |

Idade do gestor (Variável contínua). |

|

Gênero |

A gestores do sexo masculino será atribuído o valor 1 (um) e a gestores do sexo feminino será atribuído o valor 0 (zero). |

|

Educação |

A gestores com educação em nível superior será atribuído 1 (um) e a gestores sem educação superior 0 (zero). |

|

Desempenho passado |

Se o desempenho medido pelo ROE no ano anterior foi positivo, será atribuído o valor 1 (um), em caso de ser negativo 0 (zero). |

|

Experiência |

Se o gestor, anteriormente, ocupou um cargo de nível executivo como CEO, COF, COO, CIO ou vice-presidência, o valor será 1 (um), caso contrário será 0 (zero). |

|

Foto de perfil |

Se no relatório da administração apresentar foto do CEO maior que meia página será atribuída o valor 4 (quatro), se for menor que metade da página será atribuído o valor 3 (três), se for ele com outra pessoa será 2 (dois) e se não houver foto 1 (um). |

|

Dualidade CEO/ Chairman |

Se o gestor ocupar a mesma função que o diretor presidente e o presidente do conselho de administração terá valor 1 (um), caso contrário 0 (zero). |

Nota. As abreviaturas referem-se aos cargos de chief executive officer (CEO), chief financial officer (CFO), chief information officer (CIO) e chief operating officer (COO).

Fonte: Costa, Correia e Lucena (2017).

Após o cálculo dos indicadores (das dimensões estratégicas e do excesso de confiança), os dados pa-ssaram por uma análise descritiva preliminar, com o objetivo de verificar as inconsistências disposta no painel. Tal análise foi necessária considerando as diferentes fontes de informação e resultou na identi-ficação de erros como: variáveis com diferentes unidades de medidas, e variáveis binárias que assumi-ram valores diferente de 0 ou 1. Todos os erros foram corrigidos por meio de uma nova consulta às fontes de informação e, em seguida, uma nova análise descritiva foi efetuada.

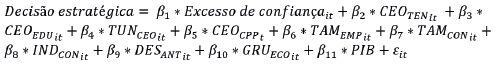

Para relacionar o Excesso de Confiança às Decisões Estratégicas, foram utilizadas regressões múltiplas, conforme o modelo descrito na equação 2.

(2)

(2)

No modelo regressivo proposto, a premissa básica é que a Estratégia (mensurada conforme descrito na tabela 1) é explicada pelo Excesso de Confiança do CEO (mensurada pelo Índice Geral de Confiança, pelo Índice de Excesso de Confiança e a variável Gestor Em-preendedor). O modelo considera ainda oito variáveis de controle (descritas na tabela 3) relacionadas ao processo decisório dos gestores.

Considerando que cada decisão estratégica anali-sada está diretamente relacionada ao setor onde a em-presa desenvolve atividade (Scherer, 1965; Movrommati e Papadoulos, 2005; Moura, Mecking e Scarpim, 2013; Chen, Jiang e Lin, 2014), também foram utilizadas como variáveis de controle as grandes categorias econômicas do Instituto Brasileiro de Geografia e Estatística [IBGE] (2013) e o Produto Interno Bruto (PIB).

Todas as regressões efetuadas foram precedidas dos testes de Chow, Hausman e de Braush-Pagan para que se pudesse definir os estimadores a serem utilizados (pooling, efeitos fixos ou efeitos aleatórios).

Para analisar os pressupostos das regressões foram utilizados: o teste de Shapiro-Wilk W para nor-malidade, o teste de Wald para homocedasticidade, o teste de Wooldridge para autocorrelação, e o Fator de Inflação da Variância (VIF) para multicolinearidade. Nas regressões onde os testes indicaram problemas de autocorrelação e heterocedasticidade foi utilizado o erro robusto de Newey-West ou White.

Conforme descrito na metodologia de pesquisa, antes de se analisar as relações objeto deste trabalho, inicialmente os dados coletados sofreram análise des-critiva e os resultados estão dispostos na tabela 4.

A análise descritiva apresentada na tabela 4 está segregada por blocos, sendo o primeiro deles composto pelos indicadores objetivos da Estratégia Empresarial.

Com relação à primeira dimensão estratégica deno-minada Intensidade Publicitária (INT_PUL), verifica-se que o percentual médio gasto com publicidade é de 0,8%, porém o ponto de mínimo igual a zero demonstra a existência de empresas que não se utilizam desse tipo de estratégia, sendo esse um reflexo das estruturas de mercado onde as empresas atuam. Setores de menor concorrência tendem a efetuar menores gastos com publicidade (Mavrommati e Papadopoulos, 2005). O pon-to máximo menor que 1, sugere que todos os gastos efetuados com publicidade foram recuperados, isto é, foram inferiores às vendas, porém, não é correto afirmar que esses gastos possuem relação com o desempen-ho atual das vendas, pois não é provável que os gastos com propaganda gerem retornos instantaneamente (Guenther e Guenther, 2018).

A segunda dimensão estratégica, denominada Intensidade de P&D (INT_PED), apresentou o ponto de mínimo igual a zero, implicando não se tratar de uma estratégia universal, além disso, a média de 0,0036 quando comparada às demais dimensões sugere se tratar de uma estratégia de menor frequência, sendo esse resultado consistente com os achados de Quantd, da Silva Junior e Procopiuck (2008) que indicaram o baixo grau de recursos destinados a Investimento em P&D por empresas brasileiras, principalmente quando comparadas aos países do BRICs (Brasil, Rússia, Índia, China e África do Sul).

Tabela 3. Variáveis de controle

|

Variável |

Abreviação |

Definição |

Relação esperada |

Referência |

|

CEO tenure |

CEO_TEN |

Tempo de mandato de CEO. |

(-) |

Wiersema e Bantel (1992); Ocasio (1999); Finkelstein e Hambrinck (1990); Zhang (2006); Herrmann e Nadkarni (2014); Wang e Jiang (2017). |

|

Grau de educação do CEO |

CEO_EDU |

Dummy que assume o valor de 1 quando o CEO da empresa apresenta nível superior e 0 quando não. |

(+/-) |

Herrmann e Datta (2002); Herrmann e Nadkarni (2014). |

|

Tunorve do CEO |

TUN_CEO |

Dummy que assume o valor de 1 quando houve mudança de CEO e 0 quando não. |

(+) |

Seo, Gamache, Devers e Carpender (2016); Wang e Jiang (2017). |

|

Separação de CEO e COO |

CEO_COO |

Dummy que assume o valor de 1 quando o CEO e COO são a mesma pessoa e 0 quando não. |

(+) |

Zhang (2006); Wang e Jiang (2017). |

|

Tamanho da empresa |

TAM_EMP |

Mensurado pelo número de funcionários. |

(+/-) |

Zhang (2006); Herrmann e Nadkarni (2014); Wang e Jiang (2017). |

|

Tamanho do conselho |

TAM_CON |

Número de conselheiros. |

(-) |

Zhang (2006) |

|

Independência do conselho |

IND_CON |

Número de membros independentes. |

(-) |

Zajac e Westphal (1996); Zhang (2006); Wang e Jiang (2017). |

|

Desempenho anterior da empresa |

DES_ANT |

Mensurado pelo ROA (Retorno sobre ativo). |

(-) |

Zhang (2006) |

Fonte: elaboração própria.

Tabela 4. Estatística descritiva das variáveis estudadas

|

Grupo |

Variáveis |

Observações |

Média |

Desvio-padrão |

Mínimo |

Máximo |

|

Estratégia |

INT_PUB |

1462 |

0,0080 |

0,0206 |

0,0000 |

0,2630 |

|

INT_PED |

1462 |

0,0036 |

0,0205 |

0,0000 |

0,4489 |

|

|

INV_ATI |

1462 |

0,6056 |

0,2026 |

0,0600 |

0,9972 |

|

|

EST_GAS |

1462 |

0,7033 |

6,3987 |

-0,6947 |

196,3598 |

|

|

CAP_GIR |

1462 |

0,2202 |

0,4533 |

0,0000 |

7,2683 |

|

|

ALV_FIN |

1462 |

0,6867 |

0,6147 |

0,0847 |

11,0382 |

|

|

Excesso de confiança |

IGC |

1462 |

-0,0000 |

3,1304 |

-1,9111 |

109,8014 |

|

IEC |

1462 |

58,0410 |

10,3571 |

28,0000 |

96,0000 |

|

|

GE |

1462 |

0,5410 |

0,4985 |

0,0000 |

1,0000 |

|

|

Variáveis de controle |

CEO_TEN |

1462 |

3,6655 |

4,5552 |

1,0000 |

36,0000 |

|

CEO_EDU |

1462 |

0,9541 |

0,2092 |

0,0000 |

1,0000 |

|

|

TUN_CEO |

1462 |

0,1525 |

0,3597 |

0,0000 |

1,0000 |

|

|

CEO_COO |

1462 |

0,1724 |

0,3778 |

0,0000 |

1,0000 |

|

|

TAM_EMP |

1462 |

9600,2390 |

21657,3400 |

0,0000 |

227168,0000 |

|

|

TAM_CON |

1462 |

8,6389 |

4,8419 |

1,0000 |

32,0000 |

|

|

IND_CON |

1462 |

1,7202 |

2,0448 |

0,0000 |

20,0000 |

|

|

DES_ANT |

1462 |

0,0155 |

0,1639 |

-1,5952 |

2,2457 |

Fonte: elaboração própria.

Com relação à terceira dimensão estratégica, de-nominada Investimento em Ativos Fixos (INV_ATI), a média obtida foi de 0,6056, indicando que, no geral, as empresas apresentam ativo com pouco mais de meia vida e que, apesar do baixo desvio-padrão, essa média não corresponde à realidade da amostra, tendo em vista que os dados apresentam grande amplitude (0,9373).

Quanto à Estrutura de Gastos (EST_GAS), verifica-se que dos valores relativos às vendas, cerca de 70% são empregados em atividades comerciais e de gestão, o que contribui para redução da lucratividade das organizações. Em posição contrária, o ponto de mí-nimo da variável apresenta sinal negativo, indicando um aumento da rentabilidade, porém tal resultado é con-sequência da reversão de provisões como “perdas es-timadas de crédito de liquidação duvidosa”, observada em quatro empresas diferentes da amostra.

A quinta decisão estratégica corresponde à Gestão do Capital de Giro e Ciclo de Produção (CAP_GIR). A gestão eficiente do capital de giro promove uma maior média de giros de estoques e, consequentemente, uma maior receita de vendas. Na amostra estudada, a média do gi-ro de estoque foi 22 giros no ano. Algumas empresas, devido ao seu tipo de atividade, não apresentam esto-ques e consequentemente seu giro é zero.

A última dimensão estratégica analisada, a Estrutura de Capital (EST_CAP), demonstra a predominância de capital próprio (0,6867), convergindo com a pesquisa realizada por Araújo, Confessor, Santos, Oliveira e Pra-zeres (2017), com empresas pertencentes ao Índice Brasil 100 (IBRX 100), onde obtiveram um grau de endividamento médio de 0,5667. À luz das teorias sobre a estrutura de capital, o resultado é compatível com a premissa da Teoria do Perking Order, que preconiza o uso de recursos de origem interna devido ao menor custo de informação (Ramjee e Gwatidzo, 2012).

No segundo bloco de variáveis da tabela 4 estão as informações relacionadas às proxies para o Excesso de Confiança. A primeira proxy, Índice Geral de Con-fiança (IGC), apresentou média negativa e próxima a zero (-3,79e-10), assemelhando-se aos resultados encontrados por Tonin, Oliveira, Soares e Frega (2016) ao analisar empresas brasileiras. Já em relação ao trabalho de Kermani, Kargar e Zarei (2014), os resultados assemelham-se apenas em relação ao sinal negativo.

Conforme apontado por Tonin et al. (2016), à medida que o valor de IGC aumenta, a confiança dos gestores também aumenta, neste contexto, se compararmos os resultados obtidos no presente trabalho com os resultados obtidos no trabalho de Kermani, Kargar e Zarei (2014), os dados sugerem que os gestores bra-sileiros são mais excessivamente confiantes do que os gestores americanos pesquisados pelos autores. Ainda de acordo com o IGC e a metodologia empregada no índice, é possível identificar que 85,9% dos gestores são excessivamente confiantes.

No que tange ao Índice de Excesso de Confiança (IEC), a média obtida de 58,04 mostrou-se próximo ao valor de 59,45 encontrado por Costa, Correia e Lucena (2017). O menor IEC apresentado foi de 28, influencia-do principalmente pela falta de experiência do CEO e pela sua pouca idade (24 anos), o contrário ocorre com o maior IEC (96) onde o CEO se trata de um homem experiente e com idade avançada (92 anos).

Assim como a variável IGC, a variável dummy Ges-tor Empreendedor (GE) também classifica os gestores entre otimistas e pessimistas, porém, diferentemente do IGC que se trata de uma variável mais abrangente, englobando a gestão empresarial como um todo (isto é, o CEO, o conselho da administração e a diretoria), a variável está relacionada diretamente ao CEO. De acordo com a estatística descritiva da variável, 54,1% dos CEO são excessivamente confiantes, contrastando com a literatura de Brown e Sarma (2007), segundo a qual o Excesso de Confiança trata-se de um problema generalizado.

Embora as proposições acerca do Excesso de Confiança não sejam claras quanto a sua eliminação ou redução, Brown e Sarma (2007) esclarecem que existem duas premissas básicas a seu respeito: a primeira diz se tratar de um fenômeno generalizado, enquanto a segunda defende que pode ser reduzido pela experiência do gestor. A primeira proposição im-plica dizer não ser possível eliminar o otimismo das empresas por meio da substituição do CEO, porém os resultados obtidos a partir do Índice Geral de Confiança confrontam essa proposição e indicam que o Excesso de Confiança não se trata de um processo generalizado, sendo possível eliminar potenciais efeitos do Otimismo e, consequentemente, da irracionalidade na Estratégia Empresarial, mudando o CEO.

Partindo da análise das relações propostas, con-forme descrito na metodologia da pesquisa, foram utilizadas regressões múltiplas. Cada variável utilizada para mensurar o Excesso de Confiança foi tratada de forma dissociada. Na tabela 5, estão os resultados das regressões considerando o IGC como proxy para o Excesso de Confiança.

Dentre as seis regressões apresentadas na tabela 5, as regressões 2 e 4, cujas variáveis dependentes estavam relacionadas às dimensões da Intensidade Publicitária e da Estrutura de Gastos, apresentaram coeficiente de determinação próximo a zero, e o teste F não foi estatisticamente significativo, implicado na incompatibilidade dos dados com o modelo proposto. As regressões 1, 3, 5 e 6 apresentaram coeficiente de determinação diferente de zero e estatística F signi-ficativa, porém a variável IGC só foi significativa nas regressões 1, 5 e 6.

Tabela 5. Análise da influência do Excesso de Confiança nas Decisões Estratégicas com base no Índice Geral de Confiança (IGC).

|

Regressões |

1 |

2 |

3 |

4 |

5 |

6 |

|

Variável Dependente |

INT_PUB |

INT_PED |

INV_ATI |

EST_GAS |

CAP_GIR |

EST_CAP |

|

IGC |

-0,0001* |

0,0000 |

0,0016 |

0,0145 |

-0,0094*** |

-0,008* |

|

|

[-1,70] |

[-0,06] |

[0,72] |

[0,06] |

[-2,76] |

[-1,94] |

|

CEO_TEN |

-0,0001 |

0,0000 |

-0,0020 |

-0,0079 |

-0,0011 |

-0,0092** |

|

|

[-0,36] |

[1,03] |

[-0,98] |

[-0,38] |

[-0,35] |

[-2,30] |

|

CEO_EDU |

-0,0002 |

-0,0013 |

-0,0486* |

-0,3835* |

0,0853* |

-0,0479 |

|

|

[-0,03] |

[-0,77] |

[-1,88] |

[-1,73] |

[1,83] |

[-0,87] |

|

TUN_CEO |

0,0007 |

0,0003 |

0,0029 |

0,7226 |

0,0109 |

0,0063 |

|

|

[0,46] |

[1,05] |

[0,19] |

[1,49] |

[0,19] |

[0,16] |

|

CEO_COO |

-0,0062*** |

-0,0012 |

-0,0287 |

1,5007* |

-0,1425*** |

0,2413*** |

|

|

[-3,41] |

[-1,04] |

[-1,43] |

[1,73] |

[-3,03] |

[3,40] |

|

TAM_EMP |

0,0006* |

0,0000 |

-0,0108*** |

-0,3717** |

-0,0576*** |

-0,0538** |

|

|

[1,86] |

[-0,44] |

[-3,02] |

[-2.31] |

[-3,18] |

[-2,58] |

|

TAM_CON |

-0,0005*** |

0,0000 |

-0,0007 |

0,0353 |

-0,0042 |

0,0039 |

|

|

[-4,53] |

[0,40] |

[-0,44] |

[1,17] |

[-1,73] |

[1,21] |

|

IND_CON |

0,0004 |

-0,0001 |

-0,0011 |

0,1033 |

0,0404*** |

-0,0155*** |

|

|

[1,53] |

[-1,08] |

[-0,34] |

[1.14] |

[4,33] |

[-3,05] |

|

DES_ANT |

-0,0048 |

-0,0033 |

0,0521 |

-2,9853** |

-0,2999*** |

-1,6312*** |

|

|

[-1,51] |

[-1,13] |

[1,45] |

[-2,52] |

[-2,95] |

[-3,62] |

|

PIB |

0,0000 |

0,0000 |

-0,0020 |

-0,1850 |

-0,0019 |

0,0057 |

|

|

[0,45] |

[0,07] |

[-1,20] |

[-0,35] |

[-0,67] |

[1,52] |

|

Bens de capital |

0,0033*** |

-0,0004 |

-0,1010*** |

0,1964 |

-0,0726*** |

0,1366** |

|

|

[2,99] |

[-0,51] |

[-5,34] |

[0,25] |

[-3,16] |

[2,35] |

|

Bens de consumo |

0,0152*** |

0,0002 |

-0,1199*** |

-0,7635 |

0,3389*** |

0,0420 |

|

|

[8,89] |

[1,05] |

[-6,21] |

[-1,51] |

[5,15] |

[1,11] |

|

Bens não especificados |

0,0021*** |

0,0005 |

-0,0862*** |

-0,6581 |

-0,1484*** |

0,0093 |

|

|

[2,08] |

[1,17] |

[-4,41] |

[-1,55] |

[-5,88] |

[0,21] |

|

Intercepto |

-0,0001 |

0,0017 |

0,7947*** |

3,3766*** |

0,6081*** |

1,1385*** |

|

|

[-0,02] |

[0,75] |

[17,44] |

[0,003] |

[3,35] |

[6,21] |

|

Efeitos fixos |

Ano |

- |

Ano |

Ano |

Ano |

Ano |

|

Observações |

1462 |

1223 |

1462 |

1462 |

1462 |

1462 |

|

Teste F |

6.38*** |

1,56 |

4,90*** |

1,16 |

7,07*** |

4,23*** |

|

R quadrado ajustado |

0,0969 |

0,0059 |

0,0768 |

0,039 |

0,1420 |

0,2742 |

|

Teste de Shapiro-Wilk W |

0,62929*** |

0,21746*** |

0,99224*** |

0,13764*** |

0,44619*** |

0,59137*** |

|

Teste de Wald (chi2) |

8,4e+36*** |

160,34*** |

5,1e+32*** |

5,3e+41*** |

2,7e+35*** |

1,4e+34*** |

|

Teste de Wooldridge (F) |

4,495** |

0,264 |

105,105*** |

2,352 |

0,0209** |

129,161*** |

|

Estatística VIF |

1,51 |

1,29 |

1,51 |

1,51 |

1,51 |

1,51 |

Notas: 1 – Os valores entre colchetes referem-se à estatística T; 2 – Após a realização dos testes Chow, Hausman e Breusch-Pagan utilizou-se os efeitos fixos do ano nas regressões, com exceção da segunda cujos efeitos foram aleatórios; 3- Foi utilizado o erro robusto de Newey-West, nas regressões com problemas de autocorrelação, ou auto correlação e heterocedasticidade simultaneamente, e White, nas regressões com problemas de heterocedasticidade; 5 – Os asteriscos indicam o grau de significância: *** significativo a 1%; ** significativo a 5%; * significativo a 10%.

Fonte: elaboração própria.

A regressão 1 indica que a variável dependente Intensidade Publicitária está relacionada aos gastos efetuados pela empresa em propagandas e campanhas publicitárias. Em um contexto geral, esses gastos são tidos como característicos de mercados competitivos, sendo capazes de impactarem o custo total das em-presas e as preferências do consumidor (Mavrommati e Papadopoulos, 2005). Embora sejam as peças pu-blicitárias as grandes responsáveis por apresentar informações aos consumidores acerca de um produto ou serviço, os valores gastos também atuam como um sinalizador para o consumidor. Segundo Koetz, Santos e Cliquet, (2015) os consumidores podem usar o valor gasto com publicidade como um indicador da qualidade do produto.

Bastante associada ao valor das vendas (Johan-sson, 1979; Mavrommati e Papadopoulos, 2005; Assaf, Josiassen, Mattila e Cvelbar, 2015), os gastos com publi-cidade são propícios ao desenvolvimento do excesso de confiança. De acordo com Kirmani (1990) os orçamentos das empresas são definidos independente do volume de venda, onde a confiança do gestor no produto é um fator decisor do volume a ser gasto, quanto maior a confiança do CEO, maior o valor destinado. Contrariando essa corrente de pensamento, o resultado obtido na tabela 5 apresentou sinal negativo, implicando que gestores excessivamente confiantes destinam menor proporção de recursos à publicidade. Com base no próprio argumento de Kirmani (1990), uma explicação alternativa para o resultado seria que o Otimismo do CEO em relação ao produto pode ser tão grande a ponto de acreditar na inexistência de razões para efetuar tais gastos.

Com relação a regressão 5, a variável dependente é a Gestão do Capital de Giro e o Ciclo de Produção que está diretamente relacionada às estratégias de financiamento das empresas, representando os recursos originados internamente. Segundo Filbeck e Kruege (2005) a viabilidade do negócio depende da capacidade de gerenciar com eficiência o capital de giro, implicando que muitos dos esforços gerenciais têm sido gastos para trazer os ativos circulantes e os passivos circulantes para um nível de equilíbrio entre risco e eficiência, possibilitando às empresas reduzirem os custos ou aumentarem a quantidade de fundos disponíveis.

Nesta perspectiva estratégica, Fusco (1996) argu-menta que a principal tarefa dos gestores é decidir sobre as várias contas que compõem o capital de giro, levando em conta a liquidez empresarial de forma que ela não se torne tão agressiva, ou tão conservadora. Através de uma gestão eficiente, o gestor consegue promover uma maior rotatividade de estoque e consequentemente aumentar a quantidade de recursos gerados internamente, reduzindo a dependência dos recursos externos.

Ao analisar a relação do Excesso de Confiança do CEO com a Gestão de Capital de Giro e Ciclo de Pro-dução, os resultados indicam que os gestores mais otimistas têm maiores dificuldades de promover giros no estoque. Quando relacionamos o resultado obtido com a literatura que versa sobre o Excesso de Con-fiança vimos que autores como Ben-David, Graham e Harvey (2007), Deshmukh, Goel e Howe (2013) e Chen, Zheng e Wu (2011), ao estudarem o financiamento de empresas e a distribuição de lucro, verificaram que os gestores otimistas tendem a reter capital e a op-tar por financiamento interno, porém os resultados obtidos na presente pesquisa sugerem que, embora a literatura demonstre tais preferências, os gestores têm dificuldades de gerar recursos internos, além disso, verifica-se que a dificuldade de promover giros no estoques expõe as empresas ao risco reduzindo a liquidez.

Na regressão 6, a variável dependente Estrutura de Capital assim como a variável Gestão de Capital de Giro e Ciclo de Produção também está relacionada ao financiamento das empresas. O sinal negativo do coeficiente demonstra-se contrário à literatura inerente aos trabalhos de Ben-David, Graham e Harvey (2007) e Silva, Mondini, Silva e Lay (2017), porém apresentou congruência com os achados de Costa, Correia e Luce-na (2017) onde os gestores excessivamente confiantes optam por menor alavancagem. Esse resultado é consistente com a relação obtida na regressão 5 da gestão de capital de giro, onde a menor disponibilidade de recursos internos obriga as empresas a utilizarem recursos externos de maior custo e maior assimetria.

A tabela 6, apresentada na sequência, demonstra os resultados das regressões considerando o Índice de Confiança Excessiva como proxy para Excesso de Confiança.

Dentre os resultados dispostos na tabela 6, as regressões 2 e 4, cujas variáveis dependentes es-tavam relacionadas às dimensões estratégicas do Investimento em P&D e da Estrutura de Gastos, apre-sentaram coeficiente de determinação próximo a 0, e o teste F não foi estatisticamente significativo, assim como ocorrido nas regressões onde o Excesso de Con-fiança foi mensurado pelo IGC. As regressões 1, 3, 5 e 6 apresentaram coeficiente de determinação diferente de zero e o teste F foi estatisticamente significativo.

Ao comparar os resultados da tabela 6 com os resultados das regressões dispostas na tabela 5, verifica-se que o sinal do coeficiente da Intensidade Publicitária demonstrou-se contrário ao encontrado anteriormente, implicando na falta de persistência dos resultados, já o sinal dos coeficientes da Gestão de Capital de Giro e Ciclo de Produção e da Estrutura de Capital demonstraram persistência em relação aos anteriores, entretanto, diferente do IGC o IEC de Costa, Correia e Lucena (2017) não foi significativo em nenhumas das regressões, impossibilitando que se estabeleça a relação entre o Excesso de Confiança, quando mensurado pelo IEC, e as Dimensões Estra-tégicas analisadas.

A próxima análise apresentada, disposta na tabe-la 7, evidencia a relação do Excesso de Confiança e as Decisões Estratégicas, tendo como base a variável du-mmy Gestor Empreendedor.

Assim como ocorrido nas tabelas 5 e 6, as regre-ssões referentes às dimensões da Intensidade de P&D e da Estrutura de Gastos apresentaram coeficiente de determinação próximo a zero e o teste F não foi significativo, implicando na irrelevância das variáveis constantes no modelo. Quanto às demais regressões to-dos os coeficientes de determinação foram diferentes de 0 e o teste F foi estatisticamente significativo.

Embora os modelos das regressões 1, 3, 5 e 6 ten-ham se mostrados válidos do ponto de vista estatístico, a variável de GE só foi significativa nas regressões 1, 3 e 6.

Na regressão 1, o Excesso de Confiança quando re-lacionado com a Intensidade Publicitária apresentou relação positiva, indicando que quando mais confiante o CEO, maior será o gasto com publicidade e propa-ganda, entretanto quando comparado o resultado aqui encontrado com o resultado da regressão 1, da tabela 5, observa-se uma inconsistência nos resultados (sinais opostos), implicando na impossibilidade de inferência sobre os resultados alcançados.

Tabela 6. Análise da influência do Excesso de Confiança nas Decisões Estratégicas com base no Índice de Confiança Excessiva (IEC)

|

Regressão |

1 |

2 |

3 |

4 |

5 |

6 |

|

Variável dependente |

INT_PUB |

INT_PED |

INV_ATV |

EST_GAS |

CAP_GIR |

EST_CAP |

|

IEC |

0,0000 |

0,0000 |

-0,0004 |

0,0503 |

-0,0041 |

-0,0004 |

|

|

[-0,50] |

[0,64] |

[-0,60] |

[1,47] |

[-1,60] |

[-0,14] |

|

CEO_TEN |

0,0000 |

0,0000 |

-0,0019 |

-0,0262 |

0,0005 |

-0,0090** |

|

|

[-0,29] |

[0,95] |

[-0,92] |

[-1,38] |

[0,18] |

[-2,35] |

|

CEO_EDU |

-0,0002 |

-0,0013 |

-0,0481 |

-0,4444* |

0,0901* |

-0,0414 |

|

|

[-0,03] |

[-0,77] |

[-1,86] |

[-1,69] |

[1,85] |

[-0,85] |

|

TUN_CEO |

0,0007 |

0,0003 |

0,0019 |

0,8282* |

0,0028 |

0,0059 |

|

|

[0,43] |

[1,12] |

[0,12] |

[1,66] |

[0,05] |

[0,15] |

|

CEO_COO |

-0,006*** |

-0,0013 |

-0,0260 |

1,1257 |

-0,1100*** |

0,2461*** |

|

|

[-3,31] |

[-1,02] |

[-1,24] |

[1,59] |

[-2,61] |

[4,02] |

|

TAM_EMP |

0,0006* |

0,0000 |

-0,0110*** |

-0,3612** |

-0,5790*** |

-0,0533** |

|

|

[1,87] |

[-0,39] |

[-3,08] |

[-2,36] |

[-3,15] |

[-2,58] |

|

TAM_CON |

-0,0005*** |

0,0000 |

-0,0006 |

0,0258 |

-0,0033 |

0,0041 |

|

|

[-4,52] |

[0,34] |

[-0,40] |

[1,02] |

[-1,32] |

[1,36] |

|

IND_CON |

0,0003 |

-0,0001 |

-0,0012 |

0,1293 |

0,0378*** |

-0,0162*** |

|

|

[1,48] |

[-1,12] |

[-0,37] |

[1,37] |

[4,35] |

[-2,92] |

|

DES_ANT |

-0,0046 |

-0,0032 |

0,0510 |

-3,0905** |

-0,2818*** |

-1,6213*** |

|

|

[-1,47] |

[-1,14] |

[1,41] |

[-2,52] |

[-2,91] |

[-3,60] |

|

PIB |

0,0000 |

0,0000 |

-0,0019 |

-0,0124 |

-0,0028 |

0,0052 |

|

|

[0,38] |

[0,06] |

[-1,18] |

[-0,23] |

[-0,97] |

[1,37] |

|

Bens de capital |

0,0035*** |

-0,0004 |

-0,1004*** |

0,0787 |

-0,0609*** |

0,1396** |

|

|

[2,98] |

[-0,51] |

[-5,24] |

[0,11] |

[-2,61] |

[2,56] |

|

Bens de consumo |

0,0152*** |

0,0003 |

-0,1214*** |

-0,6051 |

0,3268*** |

0,0414 |

|

|

[8,66] |

[1,09] |

[-6,23] |

[-1,21] |

[5,31] |

[1,04] |

|

Bens não especificados |

0,0064*** |

0,0005 |

-0,861*** |

-0,6827 |

-0,1457*** |

0,0102 |

|

|

[2,99] |

[1,17] |

[-4,41] |

[-1,60] |

[-5,80] |

[0,22] |

|

Intercepto |

0,00127 |

0,0011 |

0,8186*** |

0,5192 |

0,8394*** |

1,1598*** |

|

|

[0,14] |

[0,49] |

[13,06] |

[0,38] |

[2,75] |

[5,48] |

|

Efeitos fixos |

Ano |

- |

Ano |

Ano |

Ano |

Ano |

|

Observações |

1462 |

1223 |

1462 |

1462 |

1462 |

1462 |

|

Teste F |

6,41*** |

0,78 |

4,89*** |

1,14 |

7,02*** |

5,44*** |

|

R quadrado ajustado |

0,968 |

0,0058 |

0,0766 |

0,044 |

0,1436 |

0,2726 |

|

Teste de Shapiro-Wilk W |

0,62893*** |

0,21786*** |

0,99237*** |

0,14616*** |

0,45923*** |

0,59203*** |

|

Teste de Wald (chi2) |

1,3e+37*** |

173,81*** |

5,4e+32*** |

5,3e+41*** |

7,7e+35*** |

8,2e+33*** |

|

Teste de Wooldridge (F) |

4,485** |

0,250 |

107,149*** |

2,580 |

5,538** |

132,709*** |

|

Estatística VIF |

1,53 |

1,32 |

1,53 |

1,53 |

1,53 |

1,53 |

Notas: 1 – Os valores entre colchetes referem-se à estatística T; 2 – Após a realização dos testes Chow, Hausman e Breusch-Pagan utilizou-se os efeitos fixos do ano nas regressões, com exceção da segunda cujos efeitos foram aleatórios; 3- Foi utilizado o erro robusto de Newey-West, nas regressões com problemas de autocorrelação, ou auto correlação e heterocedasticidade simultaneamente, e White, nas regressões com problemas de heterocedasticidade; 5 – Os asteriscos indicam o grau de significância: *** significativo a 1%; ** significativo a 5%; * significativo a 10%.

Fonte: elaboração própria.

No que se refere aos Investimentos em Ativos Fixo, o coeficiente da variável GE obtido foi positivo e significativo, corroborando com a literatura que versa sobre o Excesso de Confiança, onde os gestores excessivamente confiantes tendem a efetuar maio-res investimentos. Como consequência da relação obtida, verifica-se que por se tratar de investimentos relacionados ao ativo fixo, essa relação expõe a em-presa a maior risco oriundo do custo de oportunida-de originado de irreversibilidade das imobilizações (Lyra e Olinquevitch, 2007). Dessa forma, o Excesso de Confiança do gestor pode significar a perda de recursos oriundo da não obtenção de benefícios futuros e pela retenção de grandes somas de capital.

Na regressão 6, os resultados demonstram-se contrários à literatura que estabelece uma relação positiva entre o Excesso de Confiança e a Estrutura de Capital, uma vez que o coeficiente da variável GE foi negativo, assemelhando-se ao resultado encontrado por Costa, Correia e Lucena (2017) ao estudarem em-presas brasileiras e americanas.

Em seu trabalho, Costa, Correia e Lucena (2017), ao utilizarem de uma metodologia de classificação para o IEC em três níveis para obter robustez, observaram uma mudança de sinal do coeficiente, porém, no presente trabalho, tal metodologia não foi necessária, uma vez que o mesmo resultado foi encontrado nas três proxies para o excesso de confiança. Adicionalmente, como já explicado, o resultado é corroborado pelos achados na relação do Excesso de Confiança com o Capital de Giro e Ciclo de Produção.

Como consequência, a relação do Excesso de Confiança dos gestores nas decisões de estrutura de capital submete as empresas a uma maior assimetria informacional e maiores custos, onerando assim o seu resultado.

Tabela 7. Análise da influência do Excesso de Confiança nas Decisões Estratégicas com base na variável dummy Gestor Empreendedor (GE)

|

Regressões |

1 |

2 |

3 |

4 |

5 |

6 |

|

Variável dependente |

INT_PUB |

INT_PED |

ATI_FIX |

EST_GAS |

CAP_GIR |

EST_CAP |

|

GE |

0,0038*** |

0,0001 |

0,0295** |

0,3021 |

-0,0296 |

-0,0774** |

|

|

[2,69] |

[0,19] |

[2,14] |

[1,02] |

[-0,66] |

[-2,24] |

|

CEO_TEN |

-0,0001 |

0,0000 |

-0,0022 |

-0,0096 |

-0,0009 |

-0,0088** |

|

|

[-0,50] |

[1,00] |

[-1,05] |

[-0,47] |

[-0,29] |

[-2,27] |

|

CEO_EDU |

0,0008 |

-0,0013 |

-0,0408 |

-0,3035 |

0,0773 |

-0,0623 |

|

|

[0,11] |

[-0,76] |

[-1,53] |

[-1,59] |

[1,57] |

[-1,31] |

|

TUN_CEO |

0,0011 |

0,0003 |

0,0055 |

0,7491 |

0,0089 |

-0,0002 |

|

|

[0,69] |

[1,17] |

[0,35] |

[1,53] |

[0,16] |

[-0,01] |

|

CEO_COO |

-0,0063*** |

-0,0012 |

-0,0296 |

1,4917* |

-0,1400*** |

0,2444*** |

|

|

[-3,40] |

[-1,04] |

[-1,48] |

[1,73] |

[-2,99] |

[3,46] |

|

TAM_EMP |

0,0006* |

0,0000 |

-0,0109*** |

-0,3721** |

-0,057*** |

-0,0534** |

|

|

[1,91] |

[-0,40] |

[-3,07] |

[-2,32] |

[-3,16] |

[-2,57] |

|

TAM_CON |

-0,0005*** |

0,0000 |

-0,0005 |

0,0371 |

-0,0043* |

0,0035 |

|

|

[-4,39] |

[0,45] |

[-0,32] |

[1,18] |

[-1,71] |

[1,05] |

|

IND_CON |

0,0004 |

-0,0001 |

-0,0008 |

0,1060 |

0,0397*** |

-0,0165*** |

|

|

[1,61] |

[-1,10] |

[-0,25] |

[1,17] |

[4,32] |

[-3,09] |

|

DES_ANT |

-0,0057* |

-0,0032 |

0,0420 |

-3,0863** |

-0,2808*** |

-1,6005*** |

|

|

[-1,79] |

[-1,13] |

[1,19] |

[-2,54] |

[-2,92] |

[-3,55] |

|

PIB |

0,0001 |

0,0000 |

-0,0017 |

-0,0163 |

-0,0025 |

0,0049 |

|

|

[0,57] |

[0,03] |

[-1,07] |

[-0,30] |

[-0,88] |

[1,31] |

|

Bens de capital |

0,0033*** |

-0,0004 |

-0,1026*** |

0,1798 |

-0,0690*** |

0,1420** |

|

|

[2,80] |

[-0,51] |

[-5,41] |

[0,23] |

[-3,02] |

[2,46] |

|

Bens de consumo |

0,0154*** |

0,0002 |

-0,1191*** |

-0,7545 |

0,3389*** |

0,0401 |

|

|

[8,98] |

[110] |

[-6,19] |

[-1,51] |

[5,19] |

[1,07] |

|

Bens não especificados |

0,0075*** |

0,0005 |

-0,0783*** |

-0,5774 |

-0,1557*** |

-0,0110 |

|

|

[3,20] |

[1,13] |

[-3,98] |

[-1,51] |

[-5,06] |

[-0,24] |

|

Intercepto |

-0,0037 |

0,0016 |

0,7682*** |

3,1050*** |

0,6317*** |

1,2065*** |

|

|

[-0,45] |

[0,70] |

[16,26] |

[3,08] |

[3,02] |

[6,52] |

|

Efeitos fixos |

Ano |

- |

Ano |

Ano |

Ano |

Ano |

|

Observações |

1462 |

1223 |

1462 |

1462 |

1462 |

1462 |

|

Teste F |

6,47*** |

0,91 |

5,04*** |

1,17 |

7,46*** |

5,25*** |

|

R quadrado ajustado |

0,1044 |

0,0056 |

0,0809 |

0,027 |

0,1403 |

0,2761 |

|

Teste de Shapiro-Wilk W |

0,63617*** |

0,21721*** |

0,99225*** |

0,13864*** |

0,45537*** |

0,59030*** |

|

Teste de Wald (chi2) |

2,2e+37*** |

160,96*** |

2,2e+32*** |

1,5e+39*** |

5,1e35*** |

1,0e+34*** |

|

Teste de Wooldridge (F) |

4,497** |

0,258 |

108,035*** |

2,571 |

5,428** |

127,762*** |

|

Estatística VIF |

1,52 |

1,30 |

1,52 |

1,52 |

1,52 |

1,52 |

Notas: 1 – Os valores entre colchetes referem-se à estatística T; 2 – Após a realização dos testes Chow, Hausman e Breusch-Pagan utilizou-se os efeitos fixos do ano nas regressões, com exceção da segunda cujos efeitos foram aleatórios; 3- Foi utilizado o erro robusto de Newey-West, nas regressões com problemas de autocorrelação, ou auto correlação e heterocedasticidade simultaneamente, e White, nas regressões com problemas de heterocedasticidade; 5 – Os asteriscos indicam o grau de significância: *** significativo a 1%; ** significativo a 5%; * significativo a 10%.

Fonte: elaboração própria.

Em uma perspectiva geral, os resultados aqui encontrados, assim como demonstrado por Kahne-man e Tversky (1979), evidenciam que os gestores brasileiros não se resumem a corpo, razão e mente, como vislumbrado na Teoria Econômica Clássica (Ro-cha e Rocha, 2011), os seus traços de personalidade, neste caso, o excesso de confiança, corresponde a um importante componente do processo decisório.

Um processo decisório racional não garante ao CEO o melhor resultado, mas reduz a possibilidade de erros, conferindo maior qualidade às decisões tomadas. De um ponto prático, a decisão ideal ou normativa deveria ser tomada tendo como base a ra-cionalidade, para isso, o CEO deveria seguir um pro-cesso lógico e ordenado de pensamento, capaz de garantir um julgamento objetivo.

Para Abranmczuk (2009), um processo decisório lógico é composto de cinco etapas: a necessidade de agir, a determinação do propósito da ação, a busca de ações alternativas, a classificação, e a avaliação das alternativas. A observância de tais processos ga-rante ao CEO a racionalidade na tomada de decisão, porém, segundo Oliveira (2009), quando um traço de personalidade modifica esses processos, de modo a reduzi-lo, ocorre o desvio da racionalidade.

O viés cognitivo do Excesso de Confiança como um traço de personalidade modifica o processo decisório racional e o desvia do modelo normativo, uma vez que o processo se torna subjetivo e o julgamento do CEO é comprometido pela dissonância entre a percepção de seus julgamentos e sua precisão.

No ambiente empresarial, a tomada decisão es-tratégica demonstrada por Zaccarelli (2012) como naturalmente composta por uma lógica diferente da-quela entendida como pura, e apontado por Barnes Jr (1984) como propício ao desenvolvimento do excesso de confiança, é evidenciada através dos resultados aqui obtidos. Embora não se trate de uma realidade universal aplicável a todos os CEOs e em todas as decisões, o Excesso de Confiança trata-se de uma realidade capaz de impactar fortemente os resultados alcançados.

Ao analisar a relação do Excesso de Confiança dos gestores sobre as Decisões Estratégicas, verifica-se que cada perspectiva estratégica é impactada pelo Excesso de Confiança do gestor de maneira distinta e, embora não seja totalmente maléfico, o Excesso de Confiança conduz ao erro e expõe as empresas ao risco.

As decisões tomadas pelo CEO de uma empresa, as quais compõem a Estratégia Empresarial, são ca-racterizadas pela complexidade e imprevisibilidade de seus resultados, implicando em um ambiente de risco. Tal ambiente é propício ao desenvolvimento de vieses cognitivos, em especial o Excesso de Confiança. Esse viés pode conduzir o CEO ao erro, promovendo o desvio do processo decisório racional, o que motivou o presente trabalho a investigar a relação entre o Excesso de Confiança dos gestores de empresas brasileiras de capital aberto e as Decisões Estratégicas empresariais.

Para alcançar o objetivo proposto, a presente pes-quisa relacionou seis dimensões estratégicas (In-tensidade Publicitária, Intensidade de Pesquisa & Desenvolvimento, Investimento de Ativos Fixos, Es-trutura de Gastos, Gestão de Capital de Giro e Ciclo de Capital e Estrutura de Capital) ao Excesso de Confian-ça dos gestores utilizando diferentes metodologias de mensuração, de modo a expurgar as correlações espúrias.

Incialmente, as diferentes metodologias de men-suração e quantificação do Excesso de Confiança permitiram categorizar os gestores como otimistas/excessivamente confiantes e pessimistas. A partir do Índice Geral de Confiança (IGC), identificou-se que os gestores brasileiros são em geral otimistas, porém essa não se trata de uma realidade universal conforme previa a literatura financeira.

No que tange a relação entre as variáveis estudadas, verificou-se que o Excesso de Confiança do gestor se relaciona de forma distinta aos diferentes aspectos da Estratégia Empresarial.

Em algumas das dimensões estudadas, a não significância dos testes ou a falta de persistência dos resultados não permitiram a obtenção de conclusões a respeito da existência e natureza da relação da Estratégia com o Excesso de Confiança, como é o caso da Intensidade Publicitária, a Intensidade de P&D e a Estrutura de Gastos.

Quanto aos Investimentos em Ativos Fixos, verificou-se que o CEO excessivamente confiante é mais propício a promover uma maior imobilização, resultando em redução da liquidez e podendo expor as empresas ao risco de insolvência. Quanto a Gestão de Capital de Giro e Ciclo de Produção, os resultados demonstraram que gestores mais confiantes têm maior dificuldade de promover maior giro de estoque, e consequente-mente gerarem mais recursos internos. No tocante a estrutura de capital, a relação encontrada demonstrou que gestores mais confiantes tendem a utilizar maior alavancagem financeira, optando pelo capital de maior risco, assimetria informacional e custo.

Embora os resultados indiquem possíveis con-sequências negativas, é importante destacar que as heurísticas comportamentais, as quais incluem o ex-cesso de confiança, exercem um papel significativo na vida das pessoas, podendo inclusive beneficiar alguns aspectos das organizações como a inovação.

A presente pesquisa tem como limitação as difi-culdades inerentes às mensurações dos traços de personalidade. Sendo o Excesso de Confiança um traço de personalidade, sua mensuração é problemática. Por essa razão sugere-se como pesquisas futuras o desenvolvimento de pesquisas com a abordagem direta aos gestores, utilizando outras formas de mensuração da variável como por exemplo o Life Orientation Test.

Conflito de interesses Os autores declaram não haver conflito de interesses.

O presente trabalho foi realizado com apoio da Coordenação de Aperfeiçoamento de Pessoal de Nível Superior - Brasil (CAPES) - Código de Financiamento 001.

Abramczuk, A. A. (2009). A prática da tomada de decisão. São Paulo: Atlas.

Andrews, K. R. (2005). The concept of corporate strategy. In N. J. Foss, Resources firms and strategies: a reader in the resource-based perspective (2a ed., Cap. 5, pp. 52-59). Nova York: Oxford University Press.

Araújo, J. G., Confessor, K. L. A., Santos, J. F., Oliveira, M. R. G., & Prazeres, R. V. (2017). A estrutura de capital e a governança: análise dos conselhos administração e estrutura de propriedade nas empresas listadas no IBRX-100. Revista de Gestão, Finanças e Contabilidade, 7(2), 121-140. http://dx.doi.org/10.18028/2238-5320/ rgfc.v7n2p121-140

Assaf, A. G., Josiassen, A., Mattila, A. S., & Cvelbar, L. K. (2015). Does advertising spending improve sales performance?. International Journal of Hospitality Management, 48, 161-166. https://doi.org/10.1016/j.ijhm.2015.04.014

Barnes Jr, J. H. (1984). Cognitive biases and their impact on strategic planning. Strategic Management Journal, 5(2), 129-137. https://doi.org/10.1002/smj.4250050204

Barros, L. A., & Silveira, A. M. (2008). Excesso de confiança, otimismo gerencial e os determinantes da estrutura de capital. Revista Brasileira de Finanças, 6(3), 293-335.

Bazerman, M. H.; Moore, D. (2014). Processo decisório (8a ed.) Rio de Janeiro: Elsevier.

Ben-David, I., Graham, J. R., & Harvey, C. R. (2007). Managerial overconfidence and corporate policies (NBER Working Paper No. 13711). National Bureau of Economic Research. Recuperado de: http://www.nber.org/papers/w13711

Brahmana, R. K., Hooy, C., Ahmad, Z. (2012). Psychological factors on irrational financial decision making. Humanomics, 28(4), 236-257. http://doi.org/10.1108/08288661211277317

Brătianu, C. (2015). Developing strategic thinking in business education. Management Dynamics in the Knowledge Economy, 3(3), 409-429.

Brown, R., & Sarma, N. (2007). CEO overconfidence, CEO dominance and corporate acquisitions. Journal of Economics and business, 59(5), 358-379. http://doi:10.1016/j.jeconbus.2007.04.002

Caputo, A. (2013). A literature review of cognitive biases in negotiation processes. International Journal of Conflict Management, 24(4), 374-378. https://doi.org/10.1108/IJCMA-08-2012-0064

Carpenter, M. A. (2000). The price of change: The role of CEO compensation in strategic variation and deviation from industry strategy norms. Journal of Management, 26(6), 1179-1198. https://doi.org/10.1177/014920630002600606

Chen, J., Jiang, C., & Lin, Y. (2014). What determine firms’ capital structure in China?. Managerial Finance, 40(10), 1024-1039. https://doi.org/10.1108/MF-06-2013-0163

Chen, S., Zheng, H., & Wu, S. (2011). Senior manager overconfidence, managerial discretion and dividend policy: A study of Chinese listed companies. African Journal of Business Management, 5(32), 12641-12652. http://doi.org/10.5897/AJBM11.2319

Costa, I. L. S., Correia, T. S., & Lucena, W. G. L. (2017). O Impacto do Excesso de Confiança na Estrutura de Capital: Evidências no Brasil e nos Estados Unidos. Anais do Congresso Anpcont. Belo Horizonte, MG, Brasil, 11. Recuperado de: http://anpcont.org.br/pdf/2017/CCG581.pdf

Čuláková, T., Kotrus, P., Uhlířová, A., & Jirásek, M. (2017). The overconfidence bias and CEO: a literature overview. Business Trends, 7(2), 3-9.

Deshmukh, S., Goel, A. M., & Howe, K. M. (2013). CEO overconfidence and dividend policy. Journal of Financial Intermediation, 22(3), 440-463. https://doi.org/10.1016/j.jfi.2013.02.003

Edwards, D. J., & Holt, G. D. (2008). Protecting capital investment in plant and equipment: case study observations of post-theft recovery. Journal of Financial Management of Property and Construction, 13(2), 96-110. http://doi.org/10.1108/17260530910974989

Eichholtz, P., & Yonder, E. (2012, September). CEO overconfidence, corporate investment activity, and performance: evidence from REITs. Annual Meeting of the Academy of Behavioral Finance & Economics, Los Angeles, CA, EUA, 5.

Filbeck, G., & Krueger, T. M. (2005). An analysis of working capital management results across industries. American Journal of Business, 20(2), 11-20. http://dx.doi.org/10.1108/19355181200500007

Finkelstein, S., & Hambrick, D. C. (1990). Top-management-team tenure and organizational outcomes: The moderating role of managerial discretion. Administrative Science Quarterly, 35(3), 484-503. https://doi.org/10.2307/2393314

Fonseca, C., Silveira, R., & Hiratuka, C. (2016). A relação entre a governança corporativa e a estrutura de capital das empresas brasileiras no período 2000-2013. Enfoque: Reflexão Contábil, 35(2), 35-52. https://doi.org/10.4025/enfoque.v35i2.29673

Fusco, J. P. A. (1996). Necessidade do capital de giro e nível de vendas. Revista de Administração de Empresas, 36(2), 53-66. http://dx.doi.org/10.1590/S0034-75901996000200008

Galasso, A., & Simcoe, T. S. (2011). CEO overconfidence and innovation. Management Science, 57(8), 1469-1484. https://doi.org/10.1287/mnsc.1110.1374

Guenther, P., & Guenther, M. (2018). Isolating the value-relevant part of advertising spending. European Journal of Marketing, 52(7/8), 1625-1650. https://doi.org/10.1108/EJM-02-2017-0114

Guerra, A. R., Rocha, W., & Corrar, L. J. (2007). Análise do impacto das variações de receitas nos lucros das empresas com diferentes estruturas de custos. Revista de Administração da USP, 42(2), 227-238.

Hambrick, D. C. (1982). Environmental scanning and organizational strategy. Strategic Management Journal, 3(2), 159-174.

Hammond, J. S., Keeney, R. L., & Raiffa, H. (2006). The hidden traps in decision making. Harvard Business Review, 76(5), 1-10.

Hardies, K., Breesch, D., & Branson, J. (2012). Male and female au-ditors' overconfidence. Managerial Auditing Journal, 27(1), 105-118. http://dx.doi.org/10.1108/02686901211186126

Herrmann, P., & Datta, D. K. (2002). CEO successor characteristics and the choice of foreign market entry mode: An empirical study. Journal of International Business Studies, 33(3), 551-569.

Herrmann, P., & Nadkarni, S. (2014). Managing strategic change: The duality of CEO personality. Strategic Management Journal, 35(9), 1318-1342. http://dx.doi.org/ 10.1002/smj.2156

Herz, H., Schunk, D., & Zehnder, C. (2014). How do judgmental over-confidence and overoptimism shape innovative activity? Games and Economic Behavior, 83, 1-23. http://dx.doi.org/10.1016/j.geb.2013.11.001

Hirshleifer, D., Low, A., & Teoh, S. H. (2012). Are overconfident CEOs better innovators?. The Journal of Finance, 67(4), 1457-1498. https://doi.org/10.1111/j.1540-6261.2012.01753.x

Instituto Brasileiro de Geografia e Estatística. (2013). Classificação por Grandes Categorias Econômicas - CGCE - IBGE. Recuperado de: https://n9.cl/2vtwc

Johansson, J. K. (1979). Advertising and the S-curve: A new approach. Journal of Marketing Research, 16(3), 346-354. https://doi.org/10.2307/3150709

Junqueira, L. R., Soares, C. H., Bressan, A. A. & Bertcci, L. A. (2017). Impactos da adesão aos níveis diferenciados de governança corporativa sobre a estrutura de capital das empresas brasileiras. Revista de Administração da UFSM, 10(3), p.420-436. http://doi.org/10.5902/19834659 11276

Kahneman, D., & Tversky, A. (1979). Prospect Theory: An Analysis of Decision under Risk. Econometrica, 47(2), 263-291. https://doi.org/10.2307/1914185

Kahraman, C. (2011). Investment decision making under fuzziness. Journal of Enterprise Information Management, 24(2), 126-129. http://dx.doi.org/10.1108/17410391111106266

Kermani, E., Kargar, E. F., & Zarei, E. (2014). The effect of managerial overconfidence on profit smoothing evidence from Tehran stock exchange. Research Journal of Finance and Accounting, 5(9), 111-119.

Kirmani, A. (1990). The effect of perceived advertising costs on brand perceptions. Journal of consumer research, 17(2), 160-171.

Koetz, C., Santos, C. P., & Cliquet, G. (2015). Advertising spending, mood and level of product information on quality perception. Managerial and Decision Economics, 38(3), 314-325. http://dx.doi.org/ 10.1002/mde.2778

Langabeer II, J. R., & DelliFraine, J. (2011). Does CEO optimism affect strategic process?. Management Research Review, 34(8), 857-868. http://dx.doi.org/10.1108/01409171111152484

Li, J., & Tang, Y. (2010). CEO hubris and firm risk taking in China: The moderating role of managerial discretion. Academy of Management Journal, 53(1), 45-68. https://doi.org/10.5465/amj.2010.48036912

Lyra, R. L. W. C., & Olinquevitch, J. L. (2007). Análise do conteúdo informacional dos investimentos em ativos imobilizados: um es-tudo de eventos em empresas negociadas na BOVESPA. Revista Universo Contábil, 3(2), 39-54. http://dx.doi.org/10.4270/ruc.20073

Malmendier, U., & Tate, G. (2005). CEO overconfidence and corporate investment. The Journal of Finance, 60(6), 2661-2700. https://doi.org/10.1111/j.1540-6261.2005.00813.x

Malmendier, U., & Tate, G. (2008). Who makes acquisitions? CEO overconfidence and the market's reaction. Journal of financial Economics, 89(1), 20-43. http://dx.doi.org/10.1016/j.jfineco.2007.07.002

Martino, B., Kumaran, D., Seymour, B., & Dolan, J. D. (2006). Frames, Biases, and Rational Decision-Making in the Human Brain. Science, 313 (1), 684-687. http://doi.org/10.1126/science.1128356

Mavrommati, A., & Papadopoulos, A. (2005). Measuring advertising intensity and intangible capital in the Greek food industry. Applied Economics, 37(15), 1777-1787. http://dx.doi.org/10.1080/00036840500217267

Mintzberg, H., Ahlstrand, B., & Lampel, J. (2010). Safari de estratégia: Um roteiro pela selva do planejamento estratégico (2a ed.). São Paulo: Brookman.

Mintzberg, H. (1967). The science of strategy making. Industrial Management Review, 8(2), 71-81. https://doi.org/10.15240/tul/004/2014-1-004

Mishra, K. C., & Metilda, M. J. (2015). A study on the impact of investment experience, gender, and level of education on overconfidence and self-attribution bias. IIMB Management Review, 27(4), 228-239. https://doi.org/10.1016/j.iimb.2015.09.001