1. Introducción

Tomar una decisión implica un proceso de elección entre diferentes alternativas de acción y a partir de él se selecciona aquella que se percibe como la más efectiva para lograr los resultados esperados y evitar los no deseados.

Las primeras teorías de elección suponen individuos con racionalidad ilimitada e información completa (Huygens, 1657; Bernoulli, 1954; von Neumann y Morgenstern, 1944). Sin embargo, decidir resulta un proceso voluntario y sistemático en el que influye no solo el razonamiento, sino también la emoción del sujeto (Bonatti, 2011). En este contexto, surgen las heurísticas y los sesgos cognitivos. Ambos se definen como reglas de pulgar que operan al momento de emitir juicios y tomar decisiones, de forma rápida e intuitiva (Kahneman, 2003; Shefrin, 2010; Kahneman, 2011).

Daniel Kahneman y Amos Tversky, pioneros y principales referentes en la integración de la psicología en las ciencias económicas y en las finanzas, dieron origen a la economía del comportamiento y las finanzas conductuales. Este nuevo campo de investigación considera factores cognitivos y emocionales en las decisiones individuales, grupales y empresariales (Hernández Ramírez, 2013).

En las últimas décadas se ha observado un incremento en las investigaciones que analizan el proceso de toma de decisiones empresariales y su relación con estos aspectos psicológicos y subjetivos (Brownlie y Spender, 1995; Busenitz y Barney, 1997; Shefrin, 2010; Useche Arévalo, 2014; Lorenzana de la Varga y Lao Herrerías, 2015; Manzanal, Milanesi, Vigier y Toscana, 2015a; Manzanal, Pesce, Milanesi, Vigier y Terceño Gómez, 2015b; Manzanal, Vigier, Briozzo, Milanesi y Martínez, 2015c; Ancarani, Di Mauro y D’Urso, 2016; Chahin, 2016; Citci y Inci, 2016; Manzanal, Milanesi y Vigier, 2017; Thaler, 2018).

En consecuencia, a partir de una investigación doctoral1 que pretende profundizar el estudio de la psicología en las decisiones empresariales, y con la motivación de definir con qué criterios o factores los empresarios realizan sus elecciones, surge el presente artículo. El objetivo fue categorizar empresarios pyme de Bahía Blanca, Argentina, según su perfil decisorio en “racionales”, “heurísticos” o bien en una combinación de ambos, denominada “híbridos”, y determinar qué variables los caracterizan.

El enfoque metodológico empleado fue cuantitativo y el método de investigación descriptivo-correlacional. Con los resultados obtenidos, se espera brindar información útil para aquellos agentes públicos y privados que se vinculan y operan con pymes y contribuir a las nuevas corrientes conductuales de elección.

Este trabajo se estructura de la siguiente manera: en la sección 2 se presenta el marco teórico. En la sección 3 se describe la metodología empleada. En la sección 4 se exponen los resultados hallados y, por último, en la sección 5 se exhiben las principales conclusiones, los aportes y las futuras líneas de estudio.

2. Marco teórico

Dentro del estudio de las decisiones, una de las primeras teorías la propone Huygens (1657). Se basa en el criterio del valor esperado y en la regla de Bayes, y supone la racionalidad ilimitada de los individuos. Luego, Bernoulli (1954) demostró que no siempre se decide con base en dicho criterio (paradoja de San Petersburgo), sino en términos de utilidad. Se trata de un concepto personal, subjetivo y condicionado por el nivel de riqueza de cada individuo. A partir de estas ideas, von Neumann y Morgenstern (1944) elaboraron la teoría de la utilidad esperada, un modelo normativo con cuatro axiomas que garantizan la maximización de la riqueza final de los agentes (homo economicus) con racionalidad ilimitada.

Sin embargo, las nociones de racionalidad e información completa de la teoría de la utilidad esperada exigen un rigor y exactitud para cuestiones que son por naturaleza imprecisas (Thaler, 1980; Russell y Thaler, 1985; González Gómez, 2000). Allais (1953) probó que los sujetos no siempre persiguen la maximización de su utilidad (paradoja de Allais). Thaler (1980) apoya dicha idea, sosteniendo que esta teoría es errática al predecir el comportamiento de los sujetos en el plano económico. Simon (1955, 1978, 1986) propone hablar de racionalidad limitada.

Kahneman y Tversky (1979) elaboraron la teoría de las perspectivas, en la que plantean un modelo descriptivo que desafía los axiomas neoclásicos de la teoría de la utilidad esperada (Tversky y Kahneman, 1981). Sobre la base de estos lineamientos, Kahneman, Tversky y otros autores identificaron diversos sesgos cognitivos y heurísticas observadas en las acciones y los procesos de toma de decisiones de los individuos.

A continuación, se explican las heurísticas utilizadas en esta investigación, y el fundamento de su selección, y luego las variables con las que se trabaja y los antecedentes que justifican su elección.

2.1. Las heurísticas

Los psicólogos Stanovich y West (2000) definen dos grandes sistemas de pensamiento coexistentes en la mente humana, llamados sistema 1 y sistema 2. El primero es intuitivo, rápido y proviene de la emoción; genera respuestas y decisiones automáticas. El sistema 2, en cambio, es aquel que surge de un proceso consciente, lento, racional y analítico. Dentro del sistema 1 operan las heurísticas y los sesgos cognitivos.

Conceptualmente, las heurísticas son reglas de pulgar (rules of thumbs) que operan como atajos mentales (Shefrin, 2010) y rigen las conductas y la toma de decisiones de los sujetos (Kahneman y Tversky, 1972; Tversky y Kahneman, 1973; Tversky y Kahneman, 1974; Tversky y Kahneman, 1981; Kahneman, Slovic y Tversky, 1982; Kahneman, Wakker y Sarin, 1997; Gilovich, Griffin y Kahneman, 2002; Kahneman, 2003; Kahneman, 2011).

Las personas forman juicios, es decir, valoraciones, basándose en distintas heurísticas que pueden sesgar sus elecciones respecto a la conducta totalmente racional planteada por los modelos neoclásicos (Shefrin, 2008, 2010). Las heurísticas constituyen factores o elementos subjetivos, intuitivos, basados en la emoción y no en la razón (Manzanal, 2017), y actúan dentro del sistema 1 de pensamiento (Stanovich y West, 2000; Kahneman, 2011).

Shefrin (2010) realizó una revisión del estado del arte de las heurísticas definidas por varios autores. Estas son la representatividad, la sobreconfianza, la disponibilidad, el statu quo, el optimismo irreal, la extrapolación, la confirmación, el conservadurismo y el afecto (Kahneman y Tversky, 1972; Tversky y Kahneman, 1973, 1974; Kahneman et al., 1982; Gilovich et al., 2002; Kahneman, 2003; Bazerman, 2006; Shefrin, 2008, 2010).

Asimismo, en la literatura se hallan estudios empíricos que evidencian la existencia de ciertas heurísticas en empresarios, directivos y gerentes. Busenitz y Barney (1997) afirman que los emprendedores, comparados con quienes gerencian grandes empresas, son más propensos a recaer en sesgos y heurísticas cuando toman sus decisiones.

Manzanal et al. (2015b) comprobaron que tanto factores racionales como subjetivos influyen en las decisiones de inversión de empresarios pyme. En su estudio, también se verificó que un alto porcentaje de pymes es administrado por sus propietarios2, lo que genera mayor nivel de subjetividad en la toma de decisiones empresariales (Briozzo y Vigier, 2009).

Lorenzana de la Varga y Lao Herrerías (2015) analizaron la influencia del género3 y la sobreconfianza en las elecciones financieras de las empresas que componen los índices bursátiles IBEX 35 (España) y DAX 30 (Alemania), sin obtener evidencia significativa que demuestre correlación alguna. Citci y Inci (2016), a partir de la discusión sobre hallazgos en la literatura, concluyeron que en ciertos casos el exceso de confianza de los administradores podría ser una respuesta racional frente al entorno, más que un rasgo personal.

Ancarani et al. (2016) estudiaron el exceso de confianza en la gestión de la cadena de suministro. Detectaron que su presencia puede ocasionar que los administradores sean menos cautelosos en la gestión de los inventarios, así que pueden incurrir en mayores costos. Además, se prueba la existencia del sesgo del optimismo en los gerentes de compra. Dias, Avila, Campani y Maranho (2019) demostraron que los empresarios y los gerentes aplican en la gestión de sus negocios las heurísticas de la representatividad y la sobreconfianza.

Así pues, las heurísticas que se utilizan en esta investigación son la representatividad, la sobreconfianza, la disponibilidad y la heurística del afecto. Su selección se fundamenta en dos estudios previos. El primero realizado con un grupo de expertos en pymes y en el que se concluye que las heurísticas más observadas en los empresarios de la ciudad de Bahía Blanca son la representatividad, la sobreconfianza y la disponibilidad (Manzanal et al., 2015a; Manzanal et al., 2015c; Manzanal et al., 2017). El segundo evidencia que el factor heurístico más utilizado en las decisiones empresariales de inversión es el afecto o apego al negocio (Manzanal et al., 2015b). A continuación, se explica cada una de ellas.

La representatividad es la heurística que conlleva que los sujetos formen sus juicios con base en estereotipos. Así, esta regla sustituye el atributo objetivo de probabilidad por el atributo de similitud más accesible (Kahneman y Tversky, 1972; Shefrin, 2010), desestimando valores de probabilidades (objetivas) brindadas a priori (Tversky y Kahneman, 1974).

La sobreconfianza se observa cuando se sobrestiman los propios conocimientos y habilidades (Shefrin, 2010). Se demuestra de manera experimental que los individuos son sobreconfiados en temas complejos, por lo que establecen sus previsiones en intervalos estrechos (Shefrin, 2008) y subestiman el riesgo o la volatilidad (Odean, 1998).

La disponibilidad opera a través de ciertos elementos o recuerdos que aparecen con facilidad en la mente de las personas para determinar la frecuencia de una clase o la probabilidad de un evento determinado (Tversky y Kahneman, 1974; Kahneman, 2003).

La heurística del afecto, propuesta por Slovic, Finucane, Peters y MacGregor (2002), sucede cuando se emiten juicios basados en los propios sentimientos (Shefrin, 2010). Loewenstein, Weber, Hsee y Welch (2001) agregan que la creencia respecto al riesgo en muchos casos se funda en las emociones personales. Kahneman et al. (1997) señalan que las decisiones evaluadas a partir del afecto no se ajustan a la lógica de las preferencias económicas tradicionales.

2.2. Las variables de estudio

Yazdipour y Constand (2010) plantearon que no se pueden ignorar las heurísticas ni los sesgos cognitivos en el análisis de las decisiones empresariales; además, que su consideración permite comprender el éxito o el fracaso de las compañías. Su importancia es aún mayor si se trata de pymes, debido a que por su naturaleza presentan características que las distinguen de las grandes empresas.

Una de estas características es que la dirección suele estar a cargo de un número reducido de personas, por lo general sus propietarios (Manzanal, 2017); esto origina un fenómeno conocido como “entrelazamiento empresario-empresa” (Briozzo y Vigier, 2009). Otra característica es la escasa racionalización en las decisiones, así como una planificación nula o de corto plazo, poca profesionalización del personal y menor grado de formalización en su gestión. Además, suelen ser empresas de baja diversificación en su cartera de productos. Estas condiciones les ocasionan dificultades para acceder al financiamiento tradicional (Briozzo, Vigier, Castillo, Pesce y Speroni, 2016). Entre los aspectos favorables se destaca el tamaño, que facilita la comunicación directa y fluida, y una estructura más plana y flexible, en comparación con una empresa grande.

Por consiguiente, las variables que se utilizan en este trabajo surgen de otras investigaciones realizadas en pymes (Briozzo y Vigier, 2009; Manzanal et al., 2015b; Briozzo et al., 2016; Manzanal, 2017). Las características propias del empresario son el género, la edad, el nivel de estudio, el área de conocimiento, la posición frente a la pyme y el perfil decisorio. Las variables de la pyme son la antigüedad, el sector al que pertenece, el tipo societario o forma legal que adopta y la cantidad de empleados. La presentación y clasificación de estas variables y las hipótesis de relaciones esperadas se explican en el siguiente punto.

3. Metodología

El objetivo del presente trabajo fue categorizar empresarios pyme de Bahía Blanca según su perfil decisorio y determinar qué variables lo caracterizan. Para tal fin, el enfoque metodológico fue cuantitativo y el método de investigación, descriptivo-correlacional. Se emplearon herramientas y pruebas estadísticas calculadas sobre los datos obtenidos a partir de un relevamiento realizado en el año 2015. Por consiguiente, la fuente de información es primaria, el instrumento de recolección de datos es el cuestionario y la población objetivo son empresarios pyme de la ciudad mencionada.

3.1. Instrumento de recolección de datos y variables empleadas

El cuestionario que se aplicó para recabar los datos fue elaborado y validado en Manzanal (2017) y presenta tres secciones (Anexo). Sin embargo, para responder al objetivo de esta investigación solo se utilizó la primera sección.

A continuación, se exhiben las variables con su clasificación y categorías respectivas. Estas características de interés constituyen aspectos sociodemográficos del empresario (Tabla 1) y de la pyme (Tabla 2).

Tabla 1 Variables del empresario

| Variable | Clasificación | Categorías |

|---|---|---|

| Género | Cualitativa nominal |

hombres mujeres |

| Edad1 | Cuantitativa discreta | |

| Nivel de estudios | Cualitativa ordinal |

secundario o inferior terciario universitario |

| Área de conocimiento2 | Cualitativa nominal |

ciencias económicas ciencias exactas humanísticas naturales ingeniería otra |

| Posición frente a la pyme | Cualitativa nominal |

propietario y administrador solo propietario |

| Perfil decisorio | Cualitativa ordinal |

racionales híbridos heurísticos |

1 En años cumplidos. 2 Variable respondida solo por los empresarios que declaran tener estudios terciarios o universitarios.

Fuente: elaboración propia.

Tabla 2 Variables de la pyme

| Variable | Clasificación | Categorías |

|---|---|---|

| Antigüedad1 | Cuantitativa discreta | |

| Sector2 | Cualitativa nominal |

comercial industrial y minería servicios agropecuario construcción |

| Tipo societario3 | Cualitativa nominal |

sociedad anónima (SA) sociedad de responsabilidad limitada (SRL) sociedad de hecho empresa unipersonal otro |

| Cantidad de empleados (tamaño) 4 | Cualitativa ordinal |

microempresa (menos de 10 empleados) pequeña (entre 10 y 50) mediana (entre 51 y 200) |

1 En años cumplidos. 2 Según resolución de la Secretaría de la Pequeña y Mediana Empresa y Desarrollo Regional (SEPYME) Nro. 50/2013. Disponible en: https://bit.ly/3kPvHLb . 3 Se tomaron los tipos societarios más comunes en Argentina, tipificados en la ley vigente al momento de comenzar con el relevamiento (año 2015; Ley 19.550 de Sociedades Comerciales). 4 Fuente: Secretaría de Empleo del Ministerio de Trabajo, Empleo y Seguridad Social de la Nación.

Fuente: elaboración propia.

3.1.1. Índice heurístico

La variable perfil decisorio se obtiene a partir de un índice creado y denominado índice heurístico (Iheu) (Manzanal, 2017). Este surge de una pregunta del cuestionario que indaga bajo qué factores o criterios de elección los empresarios toman sus decisiones de inversión. Los factores pueden ser racionales (objetivos) o heurísticos (subjetivos).

Los criterios racionales que se utilizan en este estudio se eligen ad hoc y son rendimientos esperados, liquidez y diversificación. En cambio, los heurísticos surgen de estudios previos (Manzanal et al., 2015b; Manzanal et al., 2015c; Manzanal, et al., 2017) y son la representatividad, la disponibilidad, la sobreconfianza y el afecto. Estas heurísticas se registran en el cuestionario como criterios subjetivos a partir de las siguientes expresiones: “tendencias de su sector en las inversiones alternativas” (representatividad), “experiencia recordada” (disponibilidad), “intuición” (sobre-confianza) y “afecto o apego al negocio” (heurística del afecto).

También se contempla la opción “otro” para aquellos casos en los que el empresario desee establecer algún factor de elección no tipificado en el cuestionario. Se analiza la naturaleza del criterio para clasificarlo en racional o heurístico, según corresponda. De esta forma, se cuenta con un máximo de ocho factores o criterios de elección. En consecuencia, para responder esta pregunta, cada individuo debe escoger aquellos factores que orientan sus elecciones de inversión y otorgarle un orden de preferencia de 1 a 8.

3.1.2. Cálculo del índice heurístico

Con el fin de calcular el valor que toma el Iheu para cada sujeto, se establece una ponderación al orden de preferencia. En este caso, se trabaja con una distribución exponencial4 (Tabla 3). Así, cada factor es una variable cuyo recorrido abarca todos los posibles valores del orden de preferencia que el empresario les puede adjudicar a los criterios por él elegidos, es decir, de 1 a 8, siendo 1 el de mayor importancia.

Tabla 3 Ponderación exponencial del orden de preferencia de los factores

| Orden | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Ponderación | 1 | 0,9 | 0,6 | 0,30 | 0,15 | 0,10 | 0,05 | 0,03 |

Fuente: elaboración propia.

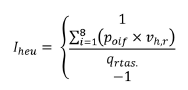

Los valores del orden de preferencia y su ponderación se emplean para la fórmula del índice (Ecuación 1). El Iheu es una variable cuantitativa y su recorrido oscila entre -1 y 1.

Por lo tanto, si un empresario elige uno, alguno o todos los factores racionales, el valor que asume el índice para este individuo es -1. En cambio, si selecciona uno, alguno o todos los criterios subjetivos o heurísticos, el valor del Iheu que resulta para este sujeto es 1. Si opta por una combinación de factores racionales y heurísticos, se calcula un cociente. Este surge de la sumatoria del producto entre la ponderación correspondiente al orden otorgado a cada factor elegido, multiplicado por el valor del factor (1 o -1); dividido por la cantidad de respuestas o elecciones de factores.

Siendo i el orden del factor, cuyo recorrido comprende: [1;8]; p oif la ponderación del factor que corresponde al orden designado i; y v h,r el valor del factor. Si se trata de un factor heurístico: vh = 1; si es un factor racional: v r = -1. q rtas . es la cantidad de respuestas o factores escogidos de manera efectiva por el empresario.

3.1.3. Construcción de la variable perfil decisorio

Para terminar, es necesario categorizar la variable Iheu en intervalos, con el fin de construir la variable perfil decisorio (Tabla 4).

Tabla 4 Construcción de la variable perfil decisorio

| Variable Iheu en intervalos | Variable Perfil Decisorio | |

|---|---|---|

| [-1; -0,33) | Racionales | [-1; -0,33) |

| [-0,33; 0,33] | Híbridos | [-0,33; 0,33] |

| (0,33; 1] | Heurísticos | (0,33; 1] |

Fuente: elaboración propia.

La categoría correspondiente a los racionales incluye empresarios cuyos factores predominantes en sus decisiones son objetivos o racionales. Los híbridos se componen por sujetos que presentan como justificación de sus elecciones una mezcla relativamente homogénea de criterios objetivos y subjetivos. Y el grupo de los heurísticos abarca a aquellos individuos que escogen sobre todo factores subjetivos.

En consecuencia, según el valor del Iheu5 que se obtiene para cada empresario, será posible clasificarlo en una de las categorías citadas, definiendo su perfil decisorio.

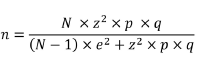

3.2. Diseño y tamaño de muestra

Las unidades de análisis (empresarios pyme) se seleccionan de manera aleatoria desde una base de pymes de Bahía Blanca (Vigier, Briozzo y Guercio, 2014) elaborada en el año 20106. El tamaño de la muestra se obtiene de la Ecuación 2:

Donde N es el tamaño de la población finita bajo estudio; z, también conocido como “z de la confianza”, es el valor resultante de la tabla normal estándar para un nivel de confianza elegido ad hoc; p es el parámetro proporción; y q surge de (1 - p); e es el error máximo admisible para el tamaño de muestra.

3.3. Análisis estadístico

Las medidas estadísticas que serán calculadas son descriptivas univariadas y descriptivas e inferenciales bivariadas. El análisis descriptivo univariado se realiza para todas las variables consideradas. Se emplean medidas estadísticas de centralización (la media aritmética, la moda y la mediana) y de dispersión (el rango y el desvío estándar).

En el análisis estadístico descriptivo e inferencial bivariado, se calculan pruebas paramétricas y no paramétricas a fin de determinar si existe asociación entre la variable perfil decisorio (variable de referencia) y el resto de las variables relevadas (variables de contraste).

A fin de aplicar determinadas pruebas estadísticas bivariadas, las variables “área de conocimiento” y “tipo societario” se redefinen como binarias, y “edad” del empresario y “antigüedad” de la pyme se categorizan (Tabla 5).

Tabla 5 Reconfiguración de variables

| Variable | Clasificación | Categorías |

|---|---|---|

| Área de conocimiento | Formación superior/universitaria en ciencias económicas y afines. | Si: ciencias económicas. No: ciencias exactas, humanísticas, naturales, ingeniería y otras. |

| Tipo societario | Pymes que limitan su responsabilidad. | Si: sociedades (SA y SRL) que limitan su responsabilidad al capital social sin afectar el capital personal de sus propietarios. No: aquellas cuya responsabilidad no se limita al patrimonio de la empresa, pudiendo afectar el capital personal de sus socios o dueños (sociedad de hecho, empresa unipersonal y otra). |

| Edad | Edad categorizada. | Jóvenes: ≤ 45 años. Longevos: > 45 años. |

| Antigüedad | Antigüedad categorizada. | ≤ 5 años. (5;25] años. (25;45] años. > 45 años. |

Fuente: adaptado de Manzanal (2017).

3.4. Hipótesis correlacionales

A continuación, se exhiben las hipótesis de las relaciones esperadas entre el perfil decisorio heurístico y el resto de las variables de este estudio (Tabla 6).

Tabla 6 Relaciones esperadas entre el perfil “heurístico” y el resto de las variables

| Variables | Relaciones esperadas sobre el grupo heurístico |

|---|---|

| Características del empresario | |

| Género (masculino) | (+) los hombres privilegian heurísticas, en comparación con las mujeres que tienden a basarse en razonamientos donde priman la racionalidad y la aversión al riesgo. |

| Edad categorizada | (+) empresarios longevos privilegian su experiencia e intuición en sus decisiones, por sobre criterios de elección “objetivos”. |

| Nivel de estudios | (-) empresarios menos formados se basan en factores “heurísticos”. |

| Formación sup/univ. en ciencias económicas y afines | (-) empresarios profesionales en ciencias económicas cuentan con mayor información sobre factores “racionales”, siendo más propensos a aplicarlos en sus decisiones y actividad. |

| Posición frente a la pyme (solo propietario) | (-) empresarios que revisten el status de “propietarios y administradores” emplean criterios más subjetivos, respecto a aquellos que solo detentan la propiedad. |

| Características de la empresa | |

| Cantidad de empleados (tamaño) | (-) en las microempresas priman factores más intuitivos y heurísticos. |

| Sector | (.) sectores donde el monto de inversión en activos fijos es menor (comercial, servicios), suelen invertir menos “racionalmente”. |

| Antigüedad | (-) las pymes más jóvenes suelen ser más pequeñas y, por ende, más aventuradas y heurísticas, mientras que las más antiguas, por su aprendizaje, resultan ser más racionales. |

| Pymes que limitan su responsabilidad (tipo societario) | (-) aquellas con responsabilidad limitada cuentan con empresarios más racionales que meditaron dicha decisión (capital propio protegido). |

Fuente: adaptado de Manzanal (2017).

3.5. Pruebas estadísticas de naturaleza bivariada

Se calculan diferentes pruebas estadísticas según la naturaleza de las variables y si el objetivo es medir relación o asociación. Como la variable perfil decisorio es cualitativa, en aquellos casos en los que se relacione con otra variable de naturaleza cuantitativa se utiliza la prueba estadística Analysis of Variance (ANOVA). Se trata de una prueba paramétrica en la que se deben verificar los supuestos de independencia de grupos, distribución normal de los datos y homocedasticidad.

Cuando no se verifica alguno de los supuestos requeridos por ANOVA, se recurre a la prueba no paramétrica de Kruskal-Wallis, que cumple el mismo objetivo que esta prueba paramétrica (Guisande González, Vaamonde Liste y Barrero Felpeto, 2011), pero no precisa satisfacer las premisas de normalidad de los datos ni homocedasticidad (Kruskal y Wallis, 1952).

Finalmente, el análisis bivariado entre variables cualitativas se realizó con la prueba ji al cuadrado de Pearson (X2). Con esta prueba estadística se determina si las variables son independientes o si existe relación entre estas.

En aquellos casos en los que las pruebas calculadas (paramétricas y no paramétricas) arrojan relación entre variables, se realizan pruebas de asociación. Para variables ordinales, se utilizan las pruebas Gamma, D de Somers y Tau-c-de Kendall; para variables ordinales y tablas cuadra-das, Tau-b-de Kendall (Gujarati y Porter, 2006; Hernández Sampieri, Fernández Collado y Baptista Lucio, 2010; Guisande González et al., 2011).

4. Resultados

En esta sección se presentan los resultados de esta investigación. El tamaño de la muestra obtenido fue de 116 pymes7 de la ciudad de Bahía Blanca. El software empleado fue el Statistical Package for the Social Sciences (SPSS®).

4.1. Análisis descriptivo univariado: caracterización de la muestra

En relación con las variables propias de los empresarios, se obtiene que el 84,5% de la muestra se constituye por hombres y el porcentaje restante por mujeres. La edad más observada es 30 años, mientras que la edad promedio es 45 (con un desvío de 13 años).

En cuanto al nivel educativo, el 35% de estos sujetos cuenta con estudios secundarios o inferior; el 14%, terciarios; y el 51%, universitarios. Respecto a estos dos últimos, poco más de la mitad presenta formación en ciencias económicas y afines, seguido de las ingenierías con un 23%. Las áreas de conocimiento menos observadas son las ciencias exactas y las naturales con un 4% cada una. El 93% de los individuos encuestados reviste la condición de propietario y administrador de su pyme, mientras que el 7% es solo propietario.

En cuanto a las características de interés de las pymes relevadas, el 53% corresponde a microempresas; el 40%, a pequeñas; y el 7%, a medianas. El sector más frecuente es el comercial, con más del 40%, seguido por el sector de servicios con un 31%. El rubro agropecuario es el de menor frecuencia (6,9%).

La antigüedad promedio de las pymes consultadas es de 25 años y medio (con un desvío de 21 años); la pyme más joven que se observa es de solo tres meses y la más longeva supera los cien años. Respecto al tipo societario, el 37% es S. A., mientras que el 32% corresponde a empresas unipersonales.

Para el caso de la variable perfil decisorio, la distribución de frecuencias se presenta en la Tabla 7.

Tabla 7 Distribución de frecuencias de la variable perfil decisorio

| Perfil decisorio | Frecuencia absoluta | Frecuencia relativa (%) |

|---|---|---|

| Racionales | 39 | 33,6 |

| Híbridos | 52 | 44,8 |

| Heurísticos | 25 | 21,6 |

| Total | 116 | 100,0 |

Fuente: elaboración propia.

De esta forma, se concluye que poco menos del 34% de los empresarios de la muestra presenta un perfil decisorio de tipo racional; cerca del 22% pertenece al grupo de los heurísticos, mientras que el grupo empresario con mayor frecuencia es el de perfil híbrido. En concreto, el 44,8% del total de empresarios muestreados declara utilizar una mezcla relativamente homogénea de criterios racionales y heurísticos para tomar sus decisiones de inversión en la pyme.

4.2. Análisis descriptivo e inferencial bivariado

En la Tabla 8 se presentan los resultados de las variables relevadas que caracterizan a cada perfil decisorio.

Tabla 8 Caracterización del perfil decisorio empresario

| Perfil decisorio | |||

|---|---|---|---|

| Racionales (33,6 %) | Híbridos (44,8%) | Heurísticos (21,6%) | |

| Características del empresario | |||

| Género | 84,6 % hombres 15,4 % mujeres | 86,5 % hombres 13,5 % mujeres | 80 % hombres 20 % mujeres |

| Edad | Media: 37,69 años Mediana: 36 años Moda: existe más de una Desvío: 8,5 años | Media: 47,77 años Mediana: 52 años Moda: 30 años Desvío: 13,72 años | Media: 50,64 años Mediana: 55 años Moda: 63 años Desvío: 12,66 años |

| Rango: 42 años | Rango: 52 años | Rango: 43 años | |

| Nivel de estudios | 23,1% secundario o inferior 15,4% terciario 61,5% universitario | 36,5% secundario o inferior 17,3% terciarios 46,2% universitario | 52% secundario o inferior 4% terciario 44% universitario |

| Área de conocimiento1 | 56,7% ciencias económicas 26,7% ingeniería 6,7% humanísticas 3,3% ciencias exactas | 48,5% ciencias económicas 15,2% ingeniería 15,2% humanísticas 9,1% naturales 6,1% ciencias exactas | 50% ciencias económicas 33,3% ingeniería |

| Posición frente a la pyme | 97,4% propietario y administrador | 90,4% propietario y administrador | 92% propietario y administrador |

| Características de la empresa | |||

| Cantidad de empleados (tamaño) | 53,8% microempresa 43,6% pequeña 2,6% mediana | 48,1% microempresa 38,5% pequeña 13,5% mediana | 64% microempresa 36% pequeña |

| Sector | 48,7% comercial 25,6% servicios 15,4% industria y minería 7,7% construcción 2,6% agropecuario | 30,8% comercial 34,6% servicios 15,4% construcción 11,5% agropecuario 7,7% industria y minería | 56% comercial 32% servicios 4% industria y minería 4% agropecuario 4% construcción |

| Antigüedad | Media: 16,31 años Mediana: 12 años Moda: 11 años Desvío: 13,08 Rango: 49,75 años | Media: 30,88 años Mediana: 29,5 años Moda: 30 años Desvío: 22,99 años Rango: 99,75 años | Media: 28,96 años Mediana: 25 años Moda: existe más de una Desvío: 21,79 años Rango: 101 años |

| Pymes que limitan su responsabilidad (tipo societario) | 38,5% SA 28,2% unipersonal 25,6% SRL | 40,4% SA 28,8% unipersonal 19,2% SRL | 28% SA 44% unipersonal 20% SRL |

1 64,65% de la muestra, es decir, aquellos con estudios terciarios y universitarios.

Fuente: elaboración propia.

En la Tabla 9 se sintetizan los resultados correspondientes a las pruebas estadísticas calculadas para determinar características diferenciales en el perfil decisorio, considerando las hipótesis expuestas en la sección metodológica.

Tabla 9 Inferencias bivariadas entre el perfil “heurístico” y las variables consideradas

| Variable | Resultado (relación bivariada) | P-valor1 |

|---|---|---|

| Características del empresario | ||

| Género | No se reúne evidencia para considerar que los hombres privilegian heurísticas en comparación con las mujeres. | NS2 Chi2 Pearson: p= 0,759 |

| Edad | Se reúne evidencia para suponer que los empresarios más longevos privilegian factores heurísticos en la toma de decisiones, por sobre los factores objetivos. | S: (***) Edad sin agrupar, Krukal Wallis: p= 0,000 |

| Edad Agrupada Chi2 Pearson: p= 0,000 | ||

| Gamma:0,573, p=0,000 | ||

| D de Sommer: 0,399, p=0,000 Tau c de Kendall: 0,393, p=0,000 | ||

| Nivel de estudios | Se obtiene evidencia para suponer que los empresarios menos formados se basan en criterios heurísticos. | S: (*) Chi2 Pearson: p=0,06 Gamma: -0,374, p=0,015 |

| D de Sommer: -0,246; p=0,015 Tau c de Kendall: -0,225, p=0,015 | ||

| Formación sup/ univ. en ciencias económicas y afines | No se reúne evidencia suficiente para considerar que los empresarios profesionales en ciencias económicas son más propensos a aplicar factores racionales en sus decisiones. | NS Chi2 Pearson: p=0,306 |

| Posición frente a la pyme | No se obtiene evidencia respecto a que los empresarios que son propietarios y administradores emplean criterios más subjetivos, respecto a aquellos que son solo propietarios. | NS Chi2 Pearson: p=0,409 |

| Características de la pyme | ||

| Cantidad de empleados (Tamaño) | La muestra arroja evidencia para suponer que las variables se encuentran correlacionadas, aunque no se obtiene evidencia suficiente respecto al sentido e intensidad del tipo de asociación. | S: (*) Chi2 Pearson: p=0,07 Gamma: -0,069, p=0,608 D de Sommer: -0,038; p=0,608 Tau c de Kendall: -0,041, p=0,608 |

| Sector | No se reúne prueba suficiente para concluir que sectores como el comercial y de servicios suelen escoger inversiones de manera menos racional. | NS Chi2 Pearson: p=0,169 |

| Antigüedad | Se halla evidencia significativa para suponer correlación entre variables, aunque los test de asociación refutan la hipótesis planteada, siendo opuesta la conclusión: las pymes más antiguas son las más heurísticas. | S: (***) Antiguedad sin agrupar, Kruskal Wallis: p=0,001 Antigüedad agrupada, Chi2 Pearson: p= 0,000 Gamma: 0,347, p=0,003 |

| D de Sommer: 0,227, p=0,003 Tau c de Kendall: 0,228, p=0,003 | ||

| Tipo societario | La muestra no arroja evidencia para considerar que formas legales con responsabilidad limitada cuentan con empresarios más racionales, en relación con empresas unipersonales o sociedades de hecho, que no limitan la responsabilidad de la pyme al capital propio. | NS Chi2 Pearson: p=0,871 |

1 En aquellos casos donde los test calculados (paramétricos y no paramétricos) arrojan relación entre variables, se realizan pruebas de asociación incorporando el valor del estadístico y su signo. 2 Referencias: S: significatividad en la diferencia entre las medias o distribuciones de probabilidad de la variable (independiente), en ambos grupos. NS: no significativa. Para medir el grado de significatividad, se utilizó (*) para un α del 8%; (**) para un α del 5% y (***) para un α del 1% o menos.

Fuente: adaptado de Manzanal (2017).

Los resultados hallados para la correlación entre el perfil decisorio empresario y las variables edad y nivel de estudios son coincidentes con las hipótesis planteadas y los estudios previos que las respaldan (Briozzo, 2007).

Por el contrario, la asociación obtenida con las pruebas estadísticas calculadas para la variable antigüedad es opuesta a la hipótesis de correlación planteada. Esta supuso que las pymes más jóvenes deciden de forma más aventurada, con base en heurísticas. Sin embargo, los valores hallados indican que las más antiguas son las más heurísticas. Esto podría deberse a que empresas de mayor edad cuentan con más experiencia y, por lo tanto, toman sus decisiones teniendo en cuenta esta característica y otras tales como la intuición (heurística de la sobreconfianza).

Por lo tanto, los empresarios más heurísticos son aquellos más longevos, con menor nivel educativo y cuyas pymes presentan mayor antigüedad. Para el resto de las asociaciones calculadas no se encuentra evidencia estadística suficiente para determinar otras características diferencia-les entre los perfiles decisorios.

5. Conclusiones

Luego de una revisión de la literatura en torno a la evolución de los modelos económicos de elección, se observa que las teorías neoclásicas no describen el verdadero proceso de toma de decisiones. Sus limitaciones se encuentran sobre todo en los supuestos de racionalidad ilimitada y manejo de información perfecta. En consecuencia, y a partir de las nuevas teorías de elección que incorporan el factor psicológico y subjetivo, se desarrolla el presente trabajo.

Dados los resultados obtenidos y atendiendo al objetivo propuesto, se concluye que los empresarios muestreados se categorizan de forma relativamente homogénea entre los tres perfiles considerados. En particular, la categoría híbrido, constituida por aquellos sujetos cuyas decisiones están orientadas por factores de elección tanto racionales como heurísticos, es la de mayor frecuencia observada. Este resultado valida los hallazgos experimentales de los autores de las corrientes de pensamiento conductuales, que manifiestan la existencia de sesgos cognitivos en las conductas humanas.

En cuanto a la caracterización de cada uno de los perfiles decisorios, se destaca que el perfil racional lo conforman en su mayoría empresarios que son propietarios y administradores, con una edad promedio de 37 años, en su mayoría con formación terciaria o universitaria. Su pyme presenta una antigüedad que no supera los 12 años en el 50% de los casos y el tipo societario más frecuente es la S. A. El perfil del decisor heurístico también se compone sobre todo de empresarios que son propietarios y administradores, pero su edad promedia los 50 años y en su mayoría cuentan con estudios secundario o inferior. La antigüedad de la pyme supera los 25 años en el 50% de los casos y el tipo societario más observado es el unipersonal. El perfil híbrido presenta entre sus características algunos aspectos más próximos al perfil racional y otros al perfil heurístico. Al igual que en los otros dos perfiles, en su mayoría son empresarios que revisten el rol de propietario y administrador. Su edad promedia los 48 años y cuentan en su mayoría con una formación terciaria o universitaria. La antigüedad de sus empresas no supera los 29 años en el 50% de los casos y el tipo societario más frecuente es la S. A.

Por otra parte, aquellos empresarios cuyo perfil decisorio es heurístico son los más longevos, con menor nivel de educación y cuyas pymes son más antiguas. Y, por el contrario, los empresarios de perfil decisorio racional son los más jóvenes, con mayor formación educativa y administran pymes de menor antigüedad.

Frente a las conclusiones obtenidas, se deja en evidencia la necesidad de continuar profundizando en estas nuevas corrientes de pensamiento y modelos descriptivos de toma de decisiones, que incorporan las heurísticas y los sesgos. De esta forma, se propone como futura línea de investiga-ción replicar el presente estudio en pymes de otras regiones y países, con el objetivo de establecer coincidencias y diferencias entre la caracterización de cada perfil decisorio empresarial.

Por último, este estudio pretende efectuar un aporte a las nuevas corrientes conductuales de elección. En especial, brindar información útil a los agentes públicos y privados que se vinculan y operan con pymes, así como a quienes las dirigen, pues solo reconociendo e incorporando elementos subjetivos y psicológicos en el estudio de las elecciones empresariales se logrará comprender de manera más fiel y real cómo se realizan o ejecutan.