ARTÍCULOS

Empleo del comportamiento estacional para mejorar el pronóstico de un commodity: El caso del mercado internacional del azúcar

Using seasonal behavior to improve commodity forecasts: the case of the international sugar market

Aplicando o comportamento sazonal para melhorar o prognóstico de um commodity: o caso do mercado internacional do açúcar

Julio César Alonsoa, Andrés Mauricio Arcilab

aDirector del Centro de Investigación en Economía y Finanzas. Director académico de la Maestría de Economía, Profesor. Departamento de Economía, Universidad Icesi, Cali, Colombia.

Autor para correspondencia. Calle 18, N.° 122–135, Universidad Icesi, Cali, Colombia. jcalonso@icesi.edu.co

bProfesor, Departamento de Economía, Universidad Icesi, Cali, Colombia

Historial del artículo:

Recibido el 13 de noviembre de 2012

Aceptado el 29 de noviembre de 2013

Resumen

Este trabajo estudia el comportamiento estacional de los precios internacionales del azúcar transados en Nueva York y Londres. Para este caso, empleando pruebas de raíces estacionales y una muestra mensual desde enero de 1989 hasta diciembre de 2010, se encuentra la existencia de un comportamiento estacional estocástico no estacionario. Dicha conducta implica que un ''verano'' se puede convertir en un ''invierno'', resultado que no había sido documentado previamente en estos mercados. Por otro lado, empleando dicho hallazgo, los resultados muestran que es posible construir un modelo autorregresivo de media móvil que se comporta relativamente mejor al pronosticar el precio frente a un modelo que no tiene en cuenta dicho tipo de estacionalidad.

Palabras clave: Comportamiento estacional, Mercado del azúcar, SARIMA, ARMA, Raíces unitarias

Clasificación JEL: C50. C53. C58.

Abstract

This paper studies the behavior of seasonal patterns in the international sugar price. Using seasonal unit root test and a monthly sample from 1989 to 2010, a non–stationary stochastic seasonal pattern was observed. This pattern implies that a ''summer'' could become a ''winter'', a result that had not been previously documented for this market. On the other hand, using these findings, our results show that is possible to create an AutoRegressive Moving Average (ARMA) model that out–performs other approaches that do not take in account this kind of seasonality when forecasting the sugar price.

Keywords: Seasonal pattern, Sugar market, SARIMA, ARMA, Unit roots.

JEL classification: C50. C53. C58.

Resumo

Este trabalho estuda o comportamento sazonal dos preços internacionais do açúcar, transaccionados em Nova Iorque e Londres. Para este caso, usando provas de raízes sazonais e uma amostra mensal desde Janeiro de 1989 até Dezembro de 2010, concluiu–se a existência de um comportamento sazonal estocástico não sazonal O referido comportamento implica que um ''Verão'' pode transformar–se num ''Inverno'', resultado esse que não tinha sido documentado previamente para estes mercados. Por outro lado, empregando a referida descoberta, os resultados mostram que é possível construir um modelo ARMA que se comporta relativamente melhor ao prognosticar o preço, face a um modelo que não tem em conta o referido tipo de sazonabilidade.

Palavras-chave: Comportamento sazonal, Mercado do açúcar, SARIMA, ARMA, Raízes unitárias

Classificação JEL: C58. D81. G21.

1. Introducción

El mercado internacional del azúcar es tal vez uno de los mercados de productos agrícolas básicos más distorsionados. Tanto el mercado interno del azúcar crudo como el del azúcar refinado en países desarrollados se caracterizan, por lo general, por algún tipo de protección. La protección de los mercados internos de azúcar se caracteriza por ser escenario de grandes políticas que distorsionan el comercio, por medio de pagos mínimos garantizados a los productores, controles a la producción y comercialización, los precios al por menor regulados, aranceles, cuotas de importación y subvenciones a la exportación, entre otros.

No obstante, estas grandes distorsiones en el ámbito doméstico, en el internacional existen 2 mercados de azúcar claramente diferenciados: el mercado regulado y el libre. El regulado depende de acuerdos bilaterales y cuotas establecidas. El mercado libre funciona como un mercado de excedentes en el que productores y consumidores transan azúcar sin estar cubiertos por cuotas o acuerdos administrativos. Las operaciones en este libre mercado se llevan a cabo principalmente en 2 mercados de intercambio de commodities: los de Nueva York y Londres. El mercado de Nueva York se especializa en transar azúcar crudo, mientras que el de Londres lo ha hecho en azúcar refinado. Ambos se caracterizan por permitir el encuentro de la oferta (excedentaria) y la demanda. Así, es de esperar que estos últimos mercados respondan a los comportamientos de productores, consumidores y especuladores.

Por otro lado, se espera que los commodities de origen agrícola comúnmente presenten un comportamiento estacional que depende de las diferentes épocas de cosecha de dichos productos. No obstante, en el caso del azúcar, son pocos los trabajos que documentan o discuten la existencia de una estacionalidad y el carácter de la misma.

Además, en la última década, se ha presentado un cambio estructural en el mercado que ha afectado al comportamiento del comercio exterior del azúcar (FAO/OCED, 2011). En especial, las exportaciones de azúcar se han concentrado en un pequeño número de países, mientras que el destino de las exportaciones está relativamente diversificado.

En 2010, según cifras de la International Sugar Organization, se exportaron 55.547.465 toneladas métricas en su equivalente a volumen de azúcar crudo o también conocidas como toneladas métricas de valor crudo (TMVC). Brasil concentra el 51,49% de las exportaciones, y junto con los 9 siguientes países exportadores concentra el 83,64% de las exportaciones mundiales de azúcar. La concentración de las exportaciones de azúcar en un país como Brasil que experimenta estaciones en las zonas productoras de azúcar hace pertinente estudiar posibles comportamientos estacionales en este mercado.

Este trabajo tiene como objetivo caracterizar el comportamiento estadístico de las series mensuales de los precios del azúcar crudo y refinado. En especial, se realiza un diagnóstico del comportamiento estacional estocástico y no estocástico y estacionario de las series.

Dicho diagnóstico es empleado para construir un modelo univariado para generar pronósticos de los precios, y es comparado con un modelo ARIMA que no realiza el análisis de estacionalidad. En general, si bien es un hecho bien conocido que la mayor parte del comportamiento de los precios en los mercados de productos básicos muestra evidencia de comportamiento estacional, no existen trabajos que estudien dicho comportamiento del precio en los mercados libres de azúcar.

Este artículo está organizado de la siguiente manera. La segunda parte describe las características y las diferencias entre la estacionalidad no estocástica y la estocástica, asociada a la presencia de raíces unitarias estacionales. La tercera sección presenta una distinción clara entre los contratos n.° 5 y n.° 11, presentando en qué consiste cada uno y el ranking de los 10 mayores productores y exportadores de azúcar con los períodos de zafra. La cuarta sección hace una breve revisión bibliográfica de la literatura que estudia el comportamiento estacional de los commodities. La quinta sección discute la muestra y presenta las estadísticas descriptivas de las series de precios. La sexta presenta un análisis del proceso generador de los datos y, en especial, muestra el análisis de las raíces estacionales de las series. Al emplear los resultados, se filtran las series y se presenta el modelo y se estima el correspondiente proceso generador de los datos para los precios de los 2 mercados. La última sección presenta los comentarios finales.

2. Estacionalidad y raíces unitarias estacionales

Cuando se trabaja con series de tiempo, una de las preguntas más importantes que se debe hacer el investigador sobre esta es: ¿cuál es el proceso generador de datos (DGP, en inglés, Data Generating Process) del que proviene la muestra estudiada? La aproximación convencional es tratar de detectar los diferentes componentes del DGP. Típicamente, se consideran 4 componentes: la tendencia (estocástica o no), la parte cíclica, el componente puramente aleatorio y el componente estacional. Precisamente, el componente estacional puede ser de diferente índole: determinístico o estocástico. Las formas más comunes de modelar la estacionalidad implican: emplear variables dummy, modelos autorregresivos de media móvil (ARMA) estacionales (SARMA) o la integración estacional, y posteriormente, modelar con un modelo SARMA o ARMA. Naturalmente, la manera adecuada de tratar la estacionalidad depende de cómo es el verdadero DGP.

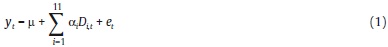

Si el DGP implica que el comportamiento estacionario de la serie es puramente determinístico, entonces se puede expresar de la siguiente manera:

donde et es un término de error de ruido blanco gausiano, y Di,t es una variable dummy que toma el valor de 1 si la observación corresponde al mes i, y 0 en caso contrario.

Ahora bien, si el comportamiento estacionario es estocástico, es posible que sea estacionario o no. En otras palabras, el comportamiento puede ser tal que ante perturbaciones de la serie el sistema tienda a regresar a su comportamiento estacional pero no determinístico (estacionalidad estocástica estacionaria) o que dichas perturbaciones, por el contrario, impliquen un cambio permanente en el comportamiento estacional (estacionalidad estocástica no estacionaria).

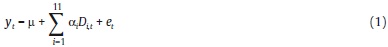

El caso del comportamiento estacional estacionario puede ser representado con modelos SARMA(p, q) x (P, Q)s que toman la siguiente estructura:

donde L representa el operador de rezagos y Φ(·), φ(·), Θ(·) y θ(·) representan polinomios en el operador de rezagos. En el caso de datos mensuales, se tendrá S = 12. Por ejemplo, el caso de un SARMA(1,1) x (1,1)12 implicará un proceso como el siguiente:

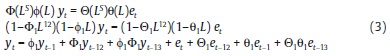

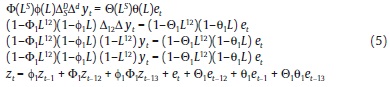

En caso de existir una estacionalidad estocástica no estacionaria, existen varias opciones de modelación. La opción de modelaje más sencilla corresponde a un proceso SARIMA(p, d, q) x (P, D,Q)S:

donde ΔDS=(1–LS)D. Por ejemplo, el caso de un SARIMA(1,0,1) x (1,1,1)12 implicará un proceso como el siguiente

donde zt=(1–L12)yt=ytyt–12. En este caso, la serie con la que se trabaja ha sufrido una diferenciación o integración estacional en el mismo orden de la serie. De hecho, este caso es uno muy especial en el cual existen 7 raíces unitarias: 1 regular y 6 estacionales. Siguiendo a (Franses, 1991a, Franses, 1991b), es muy fácil mostrar que el polinomio (1–L12) se puede factorizar en los elementos que se presentan en la Tabla 1.

Estos polinomios implican además de la raíz regular, la presencia de 1 raíz bimensual (6 ciclos al año), 1 raíz cuatrimestral (3 ciclos al año), 1 raíz trimestral (4 ciclos anuales), 1 raíz semestral (2 siclos al año) y 1 raíz con 5 ciclos al año 1 raíz anual (Tabla 1). Así, el modelo SARIMA es un caso especial en el que dichas 7 raíces están presentes en la serie.

No obstante, también puede existir un comportamiento estacional no estacionario cuando algunas raíces están presentes; entonces, el filtro adecuado para ser empleado no es (1 – L12) y lo correcto sería emplear el filtro adecuado y después modelar la serie filtrada empleando un modelo ARMA. Por ejemplo, en caso de existir una raíz no estacional y una bimensual, la serie con la que debería trabajarse es una serie a la que se le aplique el filtro (1 – L)(1 + L) = 1 + L2. En otras palabras, la serie que se debería emplear para estimar el modelo ARMA debería ser wt= yt + yt–2. Es más, en caso de emplear datos mensuales existen 127 posibilidades de filtros, uno de los cuales corresponderá al modelo SARIMA(p,d,q) x (P,1,Q)12.

Por otro lado, la adaptación de la Prueba de Hylleberg, Engle, Granger y Yoo (1990) para datos mensuales (Franses, 1991a, Franses, 1991b) permite determinar el tipo de filtro (diferenciación) que se deberá emplear, si es que es necesario, para modelar un posible comportamiento estacional no estacionario (Alonso y Seemán, 2009).

Antes de continuar, es importante resaltar que los 3 tipos de estacionalidad tienen implicaciones prácticas diferentes. La gran diferencia entre estas 3 posibles formas de estacionalidad es que en el caso de la determinística y la estacionaria, los choques con el modelo desaparecen en el largo plazo (se retorna a la media o a la tendencia, según sea el caso). Es decir, el comportamiento estacional continúa igual después de un choque inesperado. En otras palabras, una ''estación'' sigue con su comportamiento típico aunque se presente un choque inesperado. Por otro lado, en los modelos no estacionarios estacionales, los choques tienen un efecto permanente y se incorporan a la serie. En este caso, un choque inesperado implicará que el comportamiento de una ''estación'' cambiará después de un choque inesperado. En otras palabras, un ''verano'' se puede convertir en un ''invierno'' después de un choque.

De hecho, los procesos no estacionarios estacionales tienen propiedades similares a las series integradas ordinarias (anuales o también conocidas como de frecuencia 0, s = 0). Por ejemplo, presentan memoria larga de tal manera que los choques pueden cambiar los comportamientos estacionales de forma permanente, tienen varianzas que crecen de manera lineal, y asintóticamente no están correlacionados con otras raíces de otras frecuencias.

3. Características del mercado internacional del azúcar

En el ámbito internacional, existen 2 grandes mercados en los cuales se transa el azúcar libremente, el mercado de Nueva York, regido por el contrato n.° 11, en el cual se comercia el azúcar no refinada, y el mercado de Londres, regido por el contrato n.° 5, en el cual se comercia el azúcar refinada que puede ser de remolacha o caña de azúcar. Según la información disponible en la plataforma Reuters, en 2011, en el mercado de Nueva York se negociaron aproximadamente 231.237 contratos, y en Londres, aproximadamente 5.000.000 de contratos1. Ahora bien, en términos de producción, en 2010, según datos de la International Sugar Organization, se produjeron 156.670.667 TMVC, siendo Brasil el mayor productor con una producción de 39.450.539 que representa el 25,2% de la producción mundial, seguido por India con una producción de 21.150.846 que equivale al 13,5%; los 10 principales productores de azúcar tienen el 75% de la producción mundial, que en tmcv equivalen a 118.909.4787.

Con respecto al comercio internacional, para 2010, según cifras de la International Sugar Organization, se exportaron 55.547.465 TMVC. Brasil es el mayor exportador con el 51,49% de las exportaciones totales (28.603.662 TMVC). El segundo mayor exportador es Tailandia con el 8,5% del total de exportaciones (4.721.858 TMVC). Los 10 primeros exportadores concentran el 83,64% de las exportaciones mundiales de azúcar. En otras palabras, la oferta del mercado internacional libre de azúcar tiene una relativa alta concentración.

Tanto el contrato n.° 5 como el n.° 11 tienen diferentes características. Por ejemplo, en el caso de Londres, la unidad de medida de cada contrato es de 50 toneladas largas, la calidad del azúcar debe ser: remolacha blanca, caña de azúcar cristal o azúcar refinada de la actual cosecha en el momento de la entrega, con polarización mínima de 99,8 grados, la humedad máxima 0,06% y el color de un máximo de 45 unidades de índice de atenuación. Se debe transar en dólares americanos y centavos por tonelada Free On Board2 y estibado en las bodegas del buque en un puerto designado en uno de los siguientes países de origen: Argelia, Argentina, Australia, Bélgica, Brasil, Bulgaria, Canadá, Chile, China, Colombia, Croacia, Egipto, El Salvador, Francia, Alemania, Guatemala, India, Italia, Corea, Malasia, Mauricio, México, Marruecos, Mozambique, Países Bajos, Pakistán, Filipinas, Polonia, Portugal, Rumania, Rusia, Arabia Saudita, Singapur, Sudáfrica, España, Sudán, Tailandia, Turquía, Emiratos Árabes Unidos, Ucrania, Reino Unido y EE. UU.

Si bien para el contrato n.° 11 en Nueva York la unidad de medida de cada contrato es 120.000 libras (equivalentes a 50 toneladas), igual que el del contrato n.° 5, la polarización media es diferente. En el caso del contrato n.° 11 en Nueva York, la polarización debe ser de 96o. Este contrato se transa en centavos de dólar y centésimas de centavo de dólar por libra, con 2 decimales de aproximación. La entrega es Free On Board en el buque del receptor, y se trasan cosechas de países como Australia, Barbados, Belice, Brasil, Colombia, Costa Rica, República Dominicana, El Salvador, Ecuador, Islas Fiji, Antillas Francesas, Guatemala, Honduras, India, Jamaica, Malawi, Mauritania, México, Mozambique, Nicaragua, Perú, República de las Filipinas, Sudáfrica, Suazilandia, Taiwán, Tailandia, Trinidad, Estados Unidos y Zimbawe. El punto de entrega debe ser un puerto en el país de origen o en el caso de países sin litoral en un puerto de atraque o de fondeo en el puerto habitual de exportación.

Para hacerse una idea de la estacionalidad en la producción del azúcar, se pueden observar los meses en los cuales los 10 primeros productores y exportadores, que abarcan más del 75% de la producción mundial y más del 80% de las exportaciones, tienen el período de zafra3. Esto se puede ver en la Figura 1.

4. Estacionalidad en los commodities: evidencia previa

La estacionalidad en el comportamiento de los precios de los commodities implica una propensión en la conducta de los precios para tener el mismo comportamiento años tras año. Esa conducta se puede explicar por el período de plantación y recolección, el clima, el consumo, etc. Esto es lo que comúnmente se entiende como un comportamiento estacional. La literatura que discute el comportamiento estacional de los commodities no es escasa.

Diversos autores han documentado la estacionalidad en el comportamiento de los precios en mercados tanto de activos financieros como de commodities. Por ejemplo, Lakonishok y Smidt (1988) proveen evidencia de varias anomalías en los retornos estacionales del índice industrial Dow Jones. El estudio emplea datos de los precios diarios de cierre desde 1897 hasta 1986, que permiten examinar los retornos estacionales mensuales, semanales, de festivos, de final de año y de cambio de mes. En el análisis, los autores calculan las medias y las desviaciones estándares; esto permite contabilizar cuántas veces se presentaba el mismo efecto para cada una de dichas periodicidades. Los autores encuentran evidencia de estacionalidad semanal y mensual.

Por su parte, (Murphy, 1987) empleó un análisis espectral para identificar la estacionalidad en los retornos de los contratos de futuros para productos agrícolas. El autor usó datos mensuales, desde enero de 1965 hasta diciembre de 1983, para todos los contratos de futuros agrícolas listados en The Wall Street Journal; donde los productos considerados son maíz, avena, soya, harina de soya, aceite de soya, trigo, ganado vivo, vientres de cerdo, cacao, azúcar, algodón y papas. Los resultados indican que no se presenta una estacionalidad.

Asimismo, (Sørensen, 2002), utilizando un análisis espectral, encuentra estacionalidades en los precios del maíz, la soya y el trigo para un conjunto de datos semanales obtenidos del mercado de futuros y opciones de Chicago en el período comprendido entre 1972 y 1997. Yoon y Brorsen (2001), al intentar determinar la estrategia óptima para invertir en el mercado de futuros agrícolas, encuentran que estos productos presentan un patrón estacional no estocástico. Para su análisis, Yoon y Brorsen (2001) emplean datos mensuales desde 1957 hasta 1999 de maíz, soya y trigo.

De igual forma, Richter y Sørensen (2003) estiman un modelo de volatilidad estocástica usando datos de panel parta los futuros y las opciones de la soya transada en la mesa de comercio de Chicago entre octubre de 1984 y marzo de 1999, encontrando que estos presentan patrones de estacionalidad en el precio spot y en la volatilidad.

En el caso del azúcar, Taylor y Kingsman (1978) estudian la no estacionariedad de sus precios aplicando la metodología de BoxJenkins para los precios diarios de 12 años. Los autores encuentran que un paseo aleatorio no es correcto para modelar el comportamiento del precio, por lo menos para predecir el precio del azúcar. Encontraron que el término de error en este modelo de promedio es diferente de 0, lo cual muestra la existencia de una tendencia en el precio. Sin embargo, hallan que esta tendencia en los precios varía con el tiempo, y esta posibilidad no está cubierta por los modelos ARMA. En consecuencia, proponen un nuevo modelo para los movimientos de los precios que se caracteriza por los frecuentes cambios en la tendencia del precio diario pero consistente con los resultados del análisis de autocorrelación.

5. Datos y características de las series

Para este estudio, se emplearán datos mensuales correspondientes a los contratos n.° 5 y 11 de los futuros del azúcar transados en los mercados de Londres y Nueva York, respectivamente. El período de estudio será de 1989 a 2010, para un total de 264 observaciones. Los datos fueron tomados de la página web de la Asociación de Cultivadores de Caña de Azúcar de Colombia. La Figura 2 muestra el comportamiento mensual del precio en ambos mercados en dicho período.

Aparentemente se presenta una relación entre las 2 series, así como una aparente estacionalidad, presentando unos picos en el mes de octubre y unos valles en el mes de mayo.

La Tabla 2 muestra las estadísticas descriptivas para este mercado en cada uno de los meses. Se puede deducir de esta tabla que las distribuciones de los precios en todos los meses presentan una asimetría hacia la derecha, además de que la distribución en todos los meses es leptocúrtica. Es más, las estadísticas descriptivas muestran un comportamiento aparentemente diferente tanto en media como en volatilidad en cada uno de los meses.

En especial, la dispersión en los precios se puede apreciar mejor en el diagrama de cajas en la dispersión mensual del contrato n.° 11 (Figura 3). Si se considera cada uno de los años, también es evidente la gran dispersión que se presenta en el precio de este contrato (Figura 4). Por otro lado, en el mercado de Londres, se observa un comportamiento similar al de Nueva York (Tabla 3, Figura 5, Figura 6, Figura 7).

6. Análisis econométrico de las series

Dado lo anterior, es necesario determinar las características del DGP de cada una de las series. Para tal fin, se debe identificar la existencia o no de raíces unitarias estacionales en las series. Para esto, como se mencionó anteriormente, se empleará la prueba de raíces unitarias estacionales HEGY de (Hylleberg et al., 1990) para las series mensuales.

Siguiendo a Alonso y Seemán (2009), inicialmente se tiene en cuenta la necesidad de considerar variables dummy que capturen la estacionalidad no estocástica en la serie. Por lo tanto, se debe realizar la prueba junto con estas variables dummy. Los resultados de la prueba para la serie de precios del contrato n.° 11 se presentan en la Tabla 4.

Las variables dicotómicas estacionales no son significativas, por lo que se excluyen para realizar la prueba de raíz unitaria. Ahora bien, para el precio de los contratos de futuro del azúcar sin refinar se encuentra una raíz unitaria no estacional; es decir, una raíz unitaria convencional, y otra bimensual. Estos resultados implican que para obtener una serie de tiempo estacionaria, la serie original se debe filtrar por medio de la transformación yt < yt–2 la cual se puede derivar fácilmente a partir de la Tabla 1. Realizando el mismo tratamiento, pero para la serie de precios del contrato n.° 5, se obtienen los resultados de la Tabla 5.

Al igual que el contrato n.° 11, las variables dummy estacionales no son significativas, por lo que se realiza la prueba de raíz unitaria sin estas. También se aceptan las 2 primeras hipótesis, obteniendo como resultado una raíz unitaria no estacional y una bimensual y, al igual que la prueba anterior, se debe aplicar el filtro yt < yt–2 para obtener una serie estacionaria4.

Resumiendo lo anterior, las 2 series no tienen un comportamiento estacional determinístico que puede ser modelado a través de variables dummy; además de esto, presentan 2 tipos de raíces unitarias, una no estacional (que es la raíz unitaria convencional) y otra bimensual. Estos resultados implican que el proceso generador de los datos en los 2 casos es de memoria larga; es decir, cualquier perturbación cambia permanentemente el comportamiento estacional y, finalmente, para poder obtener una serie estacionaria se debe aplicar el filtro yt < yt–2.

Para determinar si la estacionalidad no estocástica detectada con–tribuye a pronosticar el precio del azúcar en ambos mercados, se emplearán 3 modelos ARIMA para generar pronósticos de los precios y compararlos con los valores reales. En especial, después de integrar las series para encontrar procesos estacionarios y realizar un control por posibles problemas de heteroscedasticidad y autocorrelación de las series, se procede a modelar dichas series filtradas (series estacionarias) de 2 maneras diferentes: con un modelo ARMA y un modelo SARMA. Por otro lado, se estima un modelo SARIMA para la serie sin filtrar; es decir, sin tener en cuenta la estacionalidad no estacionaria. Los mejores modelos para cada caso se reportan en la Tabla 6.

Con el fin de comparar el comportamiento de estos modelos con las series filtradas versus el caso no filtrado, se evalúa el comportamiento de pronósticos fuera de muestra de estos 3 modelos. Los pronósticos se realizan para los 12 meses de 2011 y se comparan con las realizaciones reales de las series en esos 12 meses. Para evaluar el comportamiento de los 3 modelos, se emplean medidas de bondad de ajuste como el Mean Absolute Error, el Mean Absolute Percentaje Error y el Root Mean Square Error. Estás métricas son calculadas para el pronóstico de un solo mes (one–step–ahead), de 2 meses (two–step–ahead), y así sucesivamente hasta tener en cuenta los 12 meses (twelve–step–ahead). Los resultados se presentan en la Tabla 7. Dichos resultados muestran que en todos los horizontes de tiempo y para los 2 mercados, filtrar la serie genera un mejor resultado que no hacerlo.

7. Comentarios finales

Si bien el azúcar es uno de los productos agroindustriales más importantes en el contexto mundial, son muy pocos los estudios que determinan el comportamiento de los precios de este commodity. El presente estudio tiene como objetivo caracterizar el comportamiento estacional de los precios en los 2 mercados más importantes de este commodity y emplear el comportamiento estacional para realizar pronósticos.

Empleando datos mensuales correspondientes a los contratos n.° 5 y 11 de los futuros del azúcar transados en los mercados de Londres y Nueva York, respectivamente, en el período de 1989 a 2010, se encuentra que no existe un patrón estacional determinístico en la serie. No obstante, este estudio encuentra la existencia de raíces unitarias estacionales en los 2 mercados. De tal manera que choques inesperados en ambos generan cambios permanentes en el comportamiento estacional de las series. En otras palabras, un ''verano'' se puede convertir en un ''invierno'', debido a choques imprevistos. Este resultado es empleado para generar pronósticos fuera de muestra para los 12 meses de 2012. Dichos pronósticos con modelos con series filtradas que tienen en cuenta la estacionalidad estocástica no estacionaria se comportan mejor en términos de medidas como el Mean Absolute Error, el Mean Absolute Percentaje Error y el Root Mean Square Error. Es decir, el hallazgo de la existencia de estacionalidad estocástica no estacionaria permite mejorar el desempeño de los modelos de pronósticos.

Así pues, los resultados implican que si bien existe estacionalidad, esta no es determinista. En este orden de ideas, el modelo propuesto presenta una mejora frente a otros disponibles en la literatura que no tienen en cuenta las estacionalidad ''estocástica'' fruto de la presencia de raíces estacionales. Estos resultados son diametralmente diferentes a los empleados en la literatura para modelar otros commodities como la soya y el maíz. Los resultados sugieren la necesidad de explorar esta posible estacionalidad no estacionaria en otros commodities, tipo de estacionalidad que ha sido subestudiada en la literatura.

Regresando al mercado del azúcar, es importante mencionar que la existencia de una estacionalidad que puede ser modelada con raíces unitarias estacionales implica la necesidad de futuros estudios para comprender el origen de dicho comportamiento. Por ejemplo, los cambios climatológicos pueden afectar al ciclo y la producción misma del azúcar en los diferentes países, ejerciendo influencia sobre la estacionalidad estocástica del mercado internacional del azúcar. No obstante, esto deberá ser objeto de futuros trabajos.

Referencias no citadas

(Alonso and Seemán, 2009), (FAO–OECD, 2011), (Lakonishok and Smidt, 1988), (Richter and Sørensen, 2003), (Taylor and Kingsman, 1978) and (Yoon and Brorsen, 2002).

Notas

1 Dichos cálculos fueron realizados sumando los volúmenes diarios de transacciones

2 Esto implica que el vendedor paga el transporte hasta el puerto o en este caso hasta el buque

3 Zafra es el período durante el cual se puede hacer el corte de la caña o remolacha para producir azúcar

4 Para un análisis más detallado de cómo se debe diferenciar, ver Alonso y Seemán (2009)

Bibliografía

1. Alonso, J.C. y Seemán, P. (2009). Prueba HEGY en R: Una Guía. Apuntes de Economía. Universidad Icesi. [consultado 10 Ago 2013] Disponible en: http://ideas.repec.org/p/col/000131/009098.html.

2. Franses, P.H. (1991a). Model selection and seasonality in time series. Erasmus University Rotterdam. [consultado 10 Ago 2013]. Disponible en: http://repub.eur.nl/res/pub/2047/CHAPTER%204.PDF.

3. Franses PH. Seasonality, non–stationarity and the forecasting of monthly time series. International Journal of Forecasting. 1991; 7:199–208.

4. FAO–OECD (2011). Agricultural Outlook 2011–2020. OECD Publishing and FAO. [Recuperado 15 Ago 2013]. Disponible en: http://dx.doi.org/10.1787/agr_outlook2011–en.

5. Hylleberg S, Engle R, Granger C, Yoo B. Seasonal integration and cointegration. Journal of Econometrics. 1990; 44:215–38.

6. Lakonishok J, Smidt S. Are seasonal anomalies real?. A ninety–year perspective. Review of Financial Studies. 1988; 1:403–25.

7. Murphy JA. The Seasonality of Risk and Return on Agricultural Futures Positions. American Journal of Agricultural Economics. 1987; 69:639–46.

8. Richter, M. y Sørensen, C. (2003). Stochastic Volatility and Seasonality in Commodity Futures and Options: The Case of Soybeans. Copenhagen Business School, Department of Finance. Working Paper. [consultado 10 Ago 2013]. Disponible en: http://www.wiwi.uni–frankfurt.de/finance/common/fiwikolloq/archiv/03_WS/sorensen.pdf.

9. Sørensen C. Modeling Seasonality in Agricultural Commodity Futures. The Joumal of Futures Markets. 2002; 22:393–426.

10. Taylor SJ, Kingsman BG. Non–Stationarity in Sugar Prices. The Journal of the Operational Research Society. 1978; 29:971–80.

11. Yoon BS, Brorsen BW. Market inversion in commodity futures prices. Journal of Agricultural and Applied Economics. 2002; 34:459–76.